Comprar ou arrendar casa: como fazer as contas certas

Saber se comprar casa é melhor do que arrendar depende de muitas variáveis. É por isso que, certamente, como humanos preferimos atalhos e avançamos para a compra ou para o arrendamento sem fazer as contas às duas opções. Vamos simplificar a decisão com um modelo de escolha que pode ajudar a assumir o compromisso mais amigo da sua carteira.

Se quer encontrar uma casa para viver, já lhe deve ter passado pela cabeça a pergunta: será melhor comprar casa ou arrendar? Na verdade, comprar casa é a opção da larga maioria dos portugueses. De acordo com os últimos Censos, do Instituto Nacional de Estatística, de 2021, ter casa própria não é apenas um sonho. A realidade mostra que cerca de 70% das casas em Portugal têm como morador o proprietário.

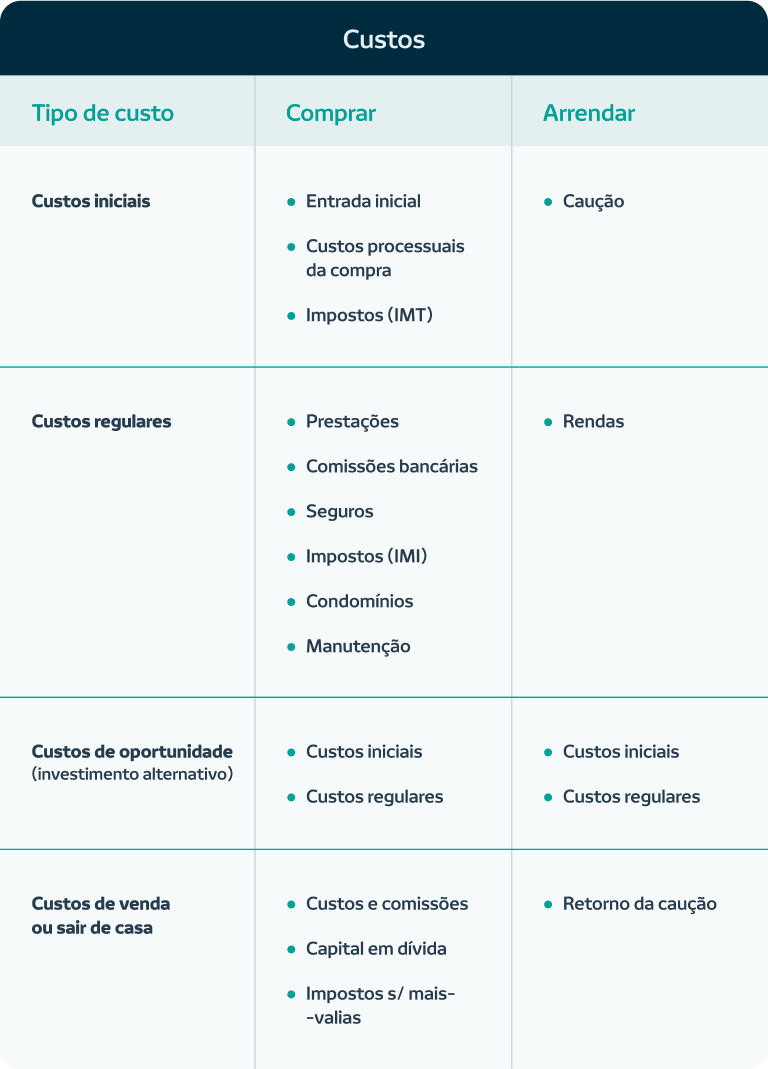

Mas será que comprar casa é sempre a opção certa? Para sabermos e estimarmos uma comparação entre comprar casa a crédito e arrendar casa, temos de listar todos os custos de uma e de outra opção.

Comprar vs. arrendar casa: a comparação

A lista de custos que deve servir para comparação entre uma compra de habitação com recurso a crédito e um arrendamento:

Com a lista de todos os potenciais custos das duas opções, ficam mais claras as variáveis que impactam a escolha. Localização, montante de entrada inicial, possibilidades alternativas de aplicação do dinheiro (custo de oportunidade) e fiscalidade são algumas das despesas que dão vantagem a uma ou outra opção. Veja como pesam estas variáveis e como podem fazer mexer o seu dinheiro.

Comprar casa: fatores que ajudam a escolher

- Custos iniciais

- Custos regulares

- Custos na venda

Custos iniciais

-

Entrada | Custos processuais da compra | Impostos

A entrada é um fator crítico para comprar casa a crédito. Normalmente, os compradores têm de ter pelo menos 10% do valor do imóvel para conseguirem o financiamento, o que pode significar, por exemplo, 40 mil euros na aquisição de uma casa avaliada em 400 mil euros.

Além da entrada, é preciso contar com os custos de todo o processo de compra. As comissões bancárias (comissão de avaliação, comissão de abertura ou comissão de preparação de documentação contratual) podem facilmente ultrapassar os 1.000 euros. A isto, temos de juntar a escritura e o registo, com um custo que varia entre serviços, que pode ser qualquer coisa como 750 euros.

No caso dos impostos, há fundamentalmente três: o Imposto Municipal sobre Transmissões Onerosas de Imóveis (IMT), o Imposto do Selo sobre o valor do imóvel (0,8%) e o Imposto do Selo sobre o montante do crédito habitação concedido (0,6% para prazos superiores a 5 anos). Contar com a fiscalidade é um fator determinante porque implica, por exemplo, cerca de 25 mil euros disponíveis antes de obter o crédito, num crédito de 350 mil euros e uma casa avaliada em 400 mil euros.

Custos regulares

-

Prestações ao Banco | Seguros | Impostos | Condomínios | Manutenção

A fatia constante de quem compra casa com recurso a crédito habitação está destinada às prestações mensais ao banco. Ligadas a uma taxa fixa, variável ou mista, são um fator determinante para uma avaliação da opção de compra. E a importância justifica-se: num crédito de 300 mil euros a 30 anos, a diferença entre ter uma taxa de juro (TAE) de 2% em vez de 3% significa pagar menos 56 mil euros durante todo o prazo do empréstimo.

A par das prestações do crédito, os seguros associados são um fator que influencia o custo com a compra de casa. O seguro de vida, exigido em caso de financiamento, no montante da dívida do seu crédito, vai diminuindo à medida que vai pagando a dívida, mas subindo em função do aumento da idade de quem está a pagar o crédito. Não esquecer ainda a despesa com o seguro habitação, nomeadamente, contra incêndios, obrigatório aquando da aquisição de um apartamento.

Ser proprietário de uma casa implica, também, uma despesa regular no seu orçamento: impostos. O Imposto Municipal sobre Imóveis (IMI) é cobrado anualmente em função de uma taxa entre 0,3% e 0,45% que se aplica ao valor patrimonial tributário (VPT - valor de registo nas Finanças). Numa casa com VPT de 200 mil euros, em Lisboa, por exemplo, o IMI a pagar é de 600 euros por ano, distribuído em 3 prestações.

Para lá dos encargos bancários e fiscais, é importante contar com despesas de condomínio (se for o caso) e manutenção da casa. Um “condomínio” elevado pode significar maior esforço regular nas suas finanças e é aconselhado reservar sempre uma parte do seu dinheiro a contar com a manutenção da sua habitação.

Custos na venda

-

Capital em dívida | Custos e comissões | Impostos

Saber se comprar é a melhor opção é fechar um ciclo. Para isso, temos de projetar o que representaria o momento financeiro da venda da casa.

Além de ter de amortizar o capital em dívida, se ainda existir, poderá ter de pagar uma comissão por antecipar o pagamento, a comissão por amortização antecipada. Nos contratos com taxa variável, terá de desembolsar 0,5% do valor do capital em dívida. Nos de taxa fixa, um pouco mais: 2% desse mesmo montante. (Em 2024, as operações de amortização antecipada estão isentas de pagamento.)

Quanto a impostos, existe uma tributação das mais-valias que segue esta fórmula:

Mais-valias = Valor da realização – Valor da aquisição – (Encargos com a realização e aquisição + Despesas com a valorização da casa)

Normalmente, a tributação será referente apenas a 50% do valor da mais-valia e será feita através do englobamento dos rendimentos na declaração de IRS, aplicando-se a taxa por classe de rendimentos. Existe, ainda assim, uma isenção para quem reinveste o valor da mais-valia numa nova habitação própria e permanente.

Arrendar casa: os trunfos da liberdade

- Custos iniciais

- Custos regulares

- Saída/fim do contrato

Custos iniciais

-

Caução

Na opção de arrendamento, o senhorio só poderá pedir legalmente como caução um máximo de duas vezes o valor da renda mensal. É este o valor que entra na comparação das duas opções, ainda que possam estar a surgir casos de exigências maiores de caução, representando maior número de rendas.

Custos regulares

-

Rendas

Com casa arrendada, a principal despesa será com as rendas mensais definidas em contrato. Se é mais simples calcular os custos com o arrendamento, o grau de imprevisibilidade de evolução do valor da renda é semelhante ao do montante da prestação bancária com crédito habitação.

Saída/fim do contrato

-

Retorno da caução

No momento da saída da casa arrendada, há lugar ao retorno da caução paga no princípio do contrato de arrendamento. Neste caso, esta fatia conta como ponto positivo que dilui os custos com a opção por “maior liberdade”.

Compra vs arrendamento: o comparativo

Veja como se fariam as contas a um cenário que compara uma compra e um arrendamento em Lisboa:

Disclaimer: Esta comparação é meramente indicativa para fazer refletir as diferentes variáveis e fatores que contribuem para uma análise entre a opção de compra e o arrendamento de uma casa. Conheça todas as condições da simulação desta comparação de um apartamento em Lisboa:

Compra

Inflação média anual: 2%

Custos da compra: 6.000€

Seguros: 400€ anuais

Impostos

IMT: 19.438€

IMI: 1.200€

Condomínio anual: 1.000€

Manutenção: 1.000€

Rendibilidade alternativa dos montantes gastos na compra: 3%

Custos na venda: 2%

Arrendamento

Atualização anual da renda: 0%

Fatores que deve ter em conta

-

Entrada

Maior disponibilidade de capital na entrada tende a significar maior vantagem na compra. Porquê? Menos juros, seguros mais baixos e custos associados mais reduzidos.

Quando pode não ser verdade: quando o investimento alternativo do dinheiro fosse muito mais vantajoso do que o pagamento dos juros do crédito.

-

Impostos

Um maior volume de impostos no imobiliário pode significar uma maior necessidade de rendimento ao longo do tempo de compra. Além disso, não se esqueça do primeiro embate com o IMT. Vai precisar de dinheiro para pagar o imposto antes da escritura e isso pode pressionar as suas contas.

-

Spread e condições do empréstimo

Estar atento às condições do mercado de juros é perceber oportunidades para melhorar e negociar o empréstimo. Se a opção é comprar com recurso a crédito habitação, pense na forma como consegue baixar a Taxa Anual Efetiva (TAE) e não se foque apenas no spread. Claro que uma ligeira descida no spread leva a grandes poupanças, mas não se esqueça de olhar para a big picture, a TAER (Taxa Anual Efetiva Revista) que tem em conta produtos e serviços associados ao crédito habitação.

E se pudesse ter um crédito habitação à sua medida?