Como criar uma carteira de investimento para pais a pensar nos filhos

Se está a pensar já no futuro do seu filho, este é o passo a passo que vai querer seguir na sua estratégia de investimento. Criar uma carteira de investimento a pensar num filho tem as mesmas regras de prazo, risco e conhecimento, mas mais emoção. Agora, faça crescer o dinheiro ao ritmo do crescimento do seu filho.

Já pensou como é difícil manter o seu pensamento no futuro, ao mesmo tempo que é chamado a lidar com os desafios constantes do agora? A razão é simples: o futuro vem sempre depois. Para si, para o futuro do seu filho e para uma carteira de investimento. Na verdade, há uma razão específica para explicar por que preferimos o presente: um enviesamento comportamental que diz que, por exemplo, preferimos 10 euros hoje a 15 euros amanhã.

Hoje vamos pô-lo a pensar no futuro.

Vamos levá-lo ao admirável mundo novo dos passos para fazer uma carteira de investimento para o seu filho.

Faça as perguntas certas para a sua carteira de investimento

Pense nos 18 anos do seu filho. Longe, certo? O bom de ter um prazo longínquo é que tem margem para considerar mais opções de produtos financeiros na sua carteira de investimento que dependem das respostas a estas perguntas.

1. Quais são os objetivos para o meu filho?

Os principais estão quase sempre na cabeça e começam na porta de entrada da independência. A casa é o grande desafio financeiro para a passagem da juventude para a vida adulta, mas podem existir outros exemplos:

- Financiar um ano sabático;

- Pagar uma universidade;

- Garantir o montante suficiente para comprar o primeiro automóvel;

- Comprar a primeira casa.

2. Qual é o meu horizonte temporal de investimento?

No caso de um filho, se começar cedo vai ter muito tempo para acumular investimento. É como se o seu horizonte temporal de investimento fosse o horizonte temporal de crescimento do seu filho. Pense nesta carteira de investimento ao longo dos anos da criança como um valor a não mexer. Para tudo o resto, use o seu fundo de emergência.

3. Qual é o meu perfil de risco?

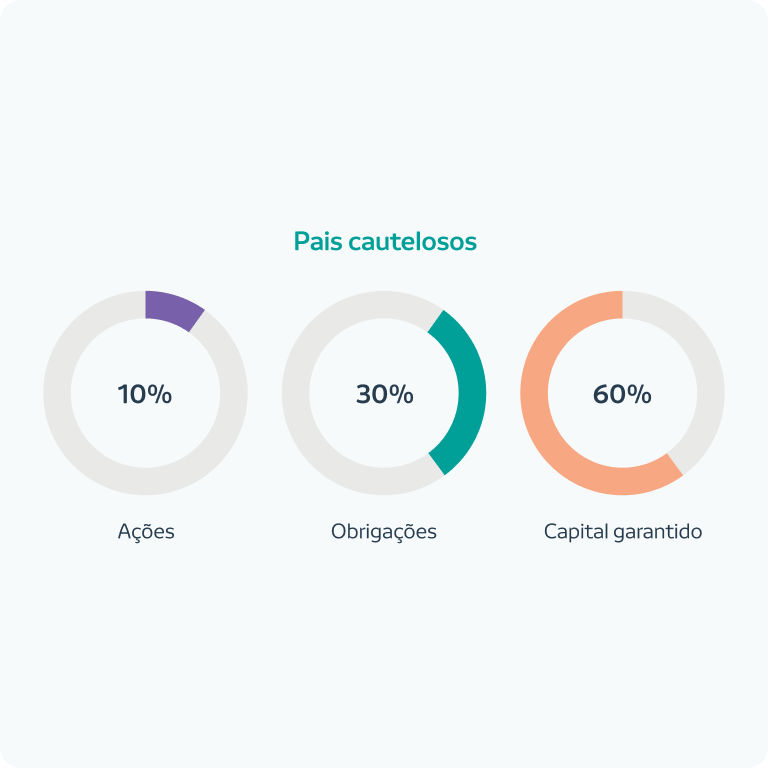

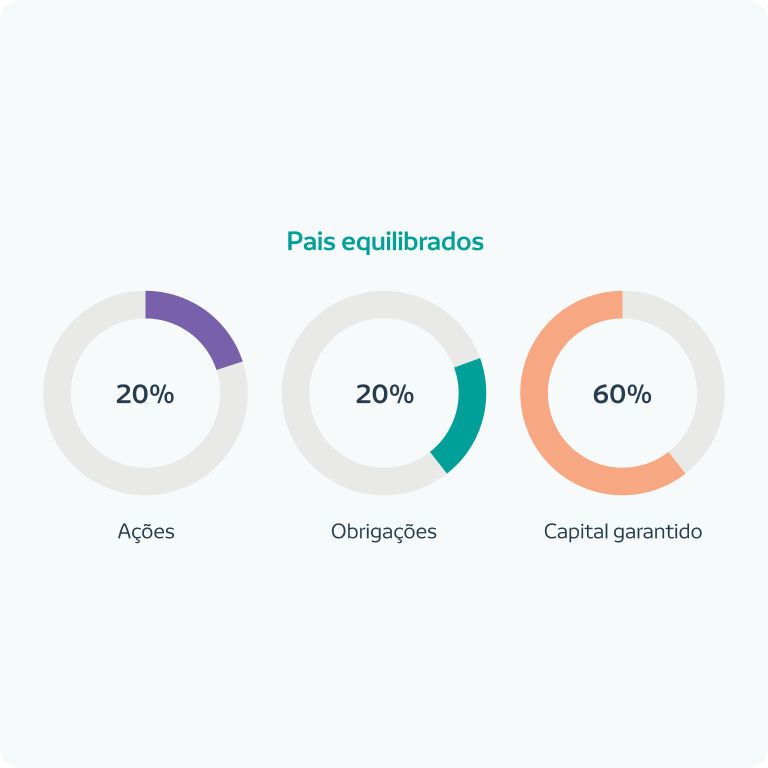

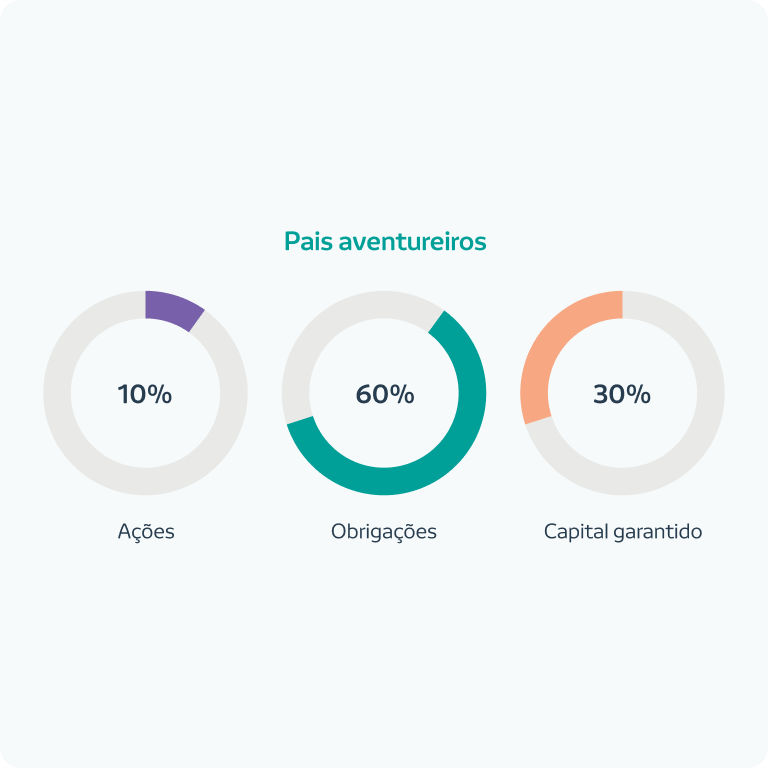

Quero manter pelo menos o dinheiro investido ou estou disponível para poder ter alguma perda? A volatilidade de alguns produtos financeiros (o risco) está ligada inversamente ao rendimento. Pense nos depósitos ou nas ações, como extremos. Com base na forma como avalia o seu risco pode estar num destes perfis.

Prefere produtos com capital garantido e com prazo de vencimento mais curto.

Escolhe produtos com ou sem garantia de capital, mas por mais tempo

Prefere produtos a médio/longo prazo com maior potencial de retorno ou assume o potencial de perda total nos investimentos em produtos que até podem ter prazo curto

Quer saber mais sobre perfis de investimento?

Conheça o nosso guia de investimento

4. Qual é o meu conhecimento sobre o funcionamento dos produtos financeiros?

Ninguém investe no que não conhece, especialmente se está em jogo dinheiro futuro do seu filho. Conheça os princípio de investimento antes de investir antes de investir e queira sempre saber mais.

5. Qual é a minha situação financeira?

O seu património e a sua situação financeira podem ajudar a perceber até onde deve ir no risco e no prazo. Um maior património pode implicar uma maior disponibilidade para não depender tanto do rendimento do seu investimento.

Escolha os produtos financeiros certos para si

- Rendimento potencial

- Prazo

- Risco

- Esforço

Ao selecionar os produtos financeiros que farão parte do seu plano de investimentos, analise as seguintes dimensões: rendimento potencial, prazo, risco e esforço, o “quarteto fantástico” da decisão.

-

Rendimento potencial

As rendibilidades passadas são isso mesmo, passado. Mas o histórico mostra que os rendimentos de ações e mercados bolsistas têm superado largamente, no longo prazo, os rendimentos dos produtos sem risco, como depósitos a prazo, por exemplo.

-

Prazo

Os produtos de investimento deverão apresentar um horizonte temporal alinhado com o seu perfil de investidor e objetivos. No longo prazo, a pensar no seu filho, os produtos mais ajustados serão os com maior potencial de rendimento e risco.

-

Risco

Os investimentos podem estar sujeitos a diferentes tipos de risco, nomeadamente: risco de mercado, risco de liquidez, risco de crédito, risco cambial, risco de taxa de juro ou risco de capital.

Se está à procura de pouco risco, tem de refrear as suas expectativas de retorno. Se quer aproveitar o longo prazo para aceitar mais risco, o investimento do seu filho fica mais exposto, mas tem maior expectativa de rendimento elevado.

-

Esforço

É o que precisa de saber e fazer para investir. O produto financeiro escolhido vai ditar o quanto precisa de estar envolvido e atento, para manter os seus investimentos alinhados com os seus objetivos e situação do mercado.

Os investimentos que podem exigir “menos esforço” são aqueles que não precisam de acompanhamento frequente. Enquanto as ações exigem uma monitorização constante, num depósito a prazo esta necessidade é praticamente inexistente.

Invista no longo prazo

Três exemplos de pais que ilustram 3 abordagens ao investimento a pensar nos filhos.