Guia fiscal 2024

Residentes Não Habituais

Bolsa

- Ações Nacionais

- Ações Estrangeiras

- Obrigações Nacionais

- Obrigações Estrangeiras

Ações Nacionais

Os detentores de ações poderão auferir dois tipos de rendimentos distintos:

Dividendos, os quais se enquadram na Categoria E (rendimentos de capitais);

Mais-valias/Menos-valias com a alienação das ações, as quais se enquadram na Categoria G (incrementos patrimoniais).

Tratamento Fiscal

a) Dividendos – Os valores pagos a título de dividendos qualificam como rendimentos de capitais e estão sujeitos a retenção na fonte de IRS, à taxa final de 28% (ou 19,6%, para residentes na Região Autónoma dos Açores).

b) Mais-valias – Os ganhos resultantes da alienação de ações são apurados pela diferença entre o valor de realização e o valor de aquisição (deduzido das despesas incorridas com a compra e com a venda). Ao valor de aquisição será aplicado um coeficiente de desvalorização da moeda, se decorridos, pelo menos, 24 meses entre a aquisição e a alienação das ações.

O saldo positivo apurado pela diferença entre as mais e menos-valias realizadas ao longo do ano com a alienação de títulos (nacionais e estrangeiros), está sujeito a tributação à taxa especial de 28% (ou 19,6% para residentes na Região Autónoma dos Açores).

As mais e as menos-valias decorrentes de valores mobiliários admitidos à negociação, nomeadamente ações, ou partes de organismos de investimento coletivo abertos podem beneficiar de uma exclusão parcial de tributação, em função do período de detenção do ativo, conforme detalhe abaixo:

| Período de detenção do ativo | Exclusão de tributação | Taxa efetiva de IRS | |

| Continente e RAM | RAA | ||

| Igual ou inferior a 2 anos | 0 % | 28 % | 19,6 % |

| Superior a 2 anos e inferior a 5 anos | 10 % | 25,2 % | 17,64 % |

| Igual ou superior a 5 anos e inferior a 8 anos | 20 % | 22,4 % | 15,68 % |

| Igual ou superior a 8 anos | 30 % | 19,6 % | 13,72 % |

Estão excluídas do âmbito de aplicação deste novo regime algumas realidades, tais como, os ganhos decorrentes de operações warrants autónomos, instrumentos financeiros derivados, certificados e criptoativos.

O saldo positivo entre as mais e menos-valias decorrentes da alienação onerosa de partes sociais e outros valores mobiliários, incluindo do reembolso ou da alienação de obrigações, passou a ser obrigatoriamente englobado sempre que, cumulativamente, se verifiquem os seguintes pressupostos:

Os ativos em causa tenham sido detidos por um período inferior a 365 dias;

O rendimento coletável do sujeito passivo, incluindo o saldo das referidas mais e menos-valias, seja igual ou superior a 80.000€, para 2024.

Sabia que

a) Os contribuintes podem optar pelo englobamento dos montantes recebidos, a título de dividendos. No caso de empresas residentes em Portugal, noutro estado membro da União Europeia ou do espaço Económico Europeu, apenas 50% dos montantes recebidos estará sujeito a tributação às taxas progressivas de IRS aplicáveis aos restantes rendimentos (contrariamente à taxa fixa de 28% ou 19,6%). O valor total da retenção na fonte será deduzido ao IRS final a liquidar. Esta opção implica o englobamento da totalidade dos rendimentos de capitais auferidos no ano em causa (nomeadamente, juros de depósitos e obrigações, ganhos com resgates de seguros de capitalização, etc.). Para este efeito, deverá solicitar a todas as instituições financeiras, em Portugal, onde possua aplicações financeiras, uma declaração da qual conste o valor dos rendimentos de capitais auferidos no ano e as respetivas retenções na fonte de IRS.

b) Os contribuintes podem igualmente optar pelo englobamento das mais e menos-valias, ficando o saldo anual, se positivo, sujeito a tributação às taxas progressivas do IRS. Caso o saldo entre as mais e menos-valias com a alienação de títulos seja negativo (menos-valias) e efetuem a opção pelo englobamento, poderão deduzir as perdas obtidas a eventuais mais-valias futuras, num prazo de 5 anos (desde que, no ano em que pretendam utilizar as perdas, efetuem igualmente a opção pelo englobamento, i.e., a opção pela tributação às taxas progressivas de IRS). Esta dedução opera por titular de rendimentos, i.e., as perdas não se comunicam entre os elementos do agregado familiar, ainda que alguns contribuintes já tenham contestado este entendimento da Autoridade Tributária. A opção pelo englobamento das mais-valias implica, igualmente, o englobamento dos ganhos ou perdas obtidas com fundos de investimento portugueses e, como tal, a solicitação de uma declaração às instituições financeiras onde possua essas aplicações, da qual conste o valor dos rendimentos apurados no ano e respetivas retenções na fonte de IRS.

c) O apuramento das mais e menos-valias é efetuado por aplicação do critério de valorimetria FIFO (First In, First Out), i.e., as primeiras ações a serem alienadas são as primeiras que foram adquiridas.

d) Não é claro, à data, se o saldo positivo decorrente de mais e menos-valias de “curto prazo” e o saldo negativo decorrente de mais e menos-valias de “longo prazo”, ou vice-versa, se compensam mutuamente nos casos em que não seja exercida a opção pelo englobamento destas últimas.

Preenchimento da Declaração de IRS

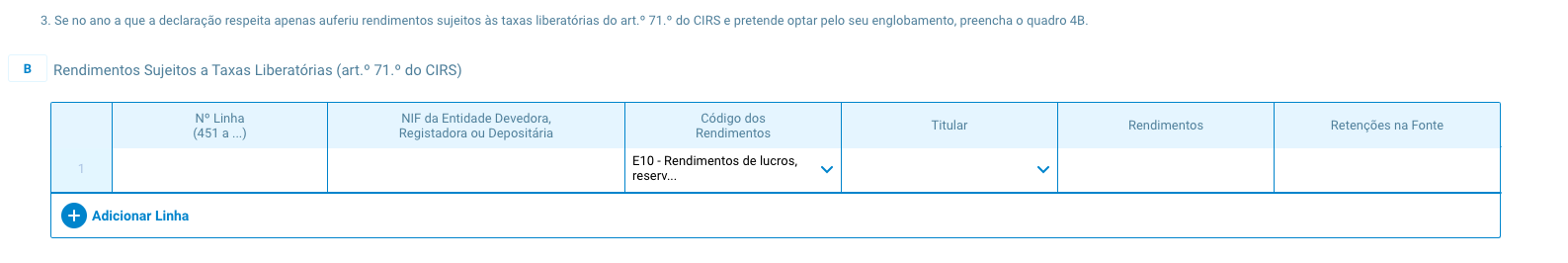

a) Dividendos - Apenas existe obrigação de reporte na declaração anual de IRS, se o contribuinte optar pelo englobamento dos dividendos ou de qualquer outro rendimento que qualifique como rendimentos de capitais (Categoria E), caso em que os respetivos valores deverão ser reportados no quadro 4B do Anexo E da Declaração (Rendimentos de Capitais), através do Código E10, conforme imagem abaixo:

Neste quadro, deverá ser reportada a informação referente ao NIF do Banco/entidade devedora, ao valor do rendimento, bem como ao valor das retenções na fonte de IRS aplicadas no momento do pagamento.

Tendo em consideração que, em caso de opção pelo englobamento, apenas 50% dos dividendos recebidos estão sujeitos a tributação, no campo "Rendimentos", deverá ser reportado apenas 50% do valor recebido.

No campo "Retenções na Fonte", deverá ser reportado o valor total das retenções na fonte.

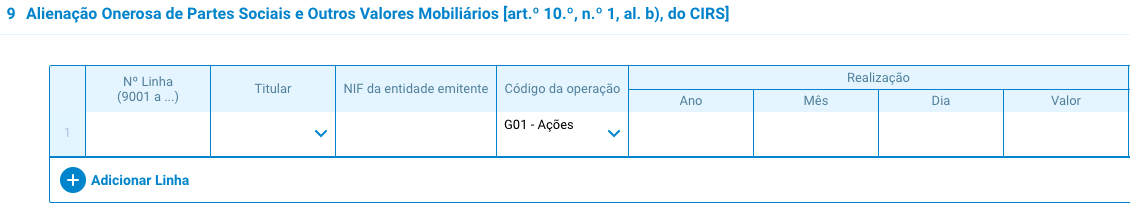

b) Alienação de ações - As operações de alienação de ações nacionais deverão ser reportadas no Quadro 9 do Anexo G da Declaração (Mais-Valias e Outros Incrementos Patrimoniais), através do Código G01, conforme imagens abaixo:

O campo "País da Contraparte" não é de preenchimento obrigatório e apenas deverá ser preenchido, caso o contribuinte conheça a residência da contraparte da operação (isto é, o país de residência do comprador das ações).

À data não é possível antecipar se o regime especial de exclusão parcial de tributação aplicável a mais e menos-valias decorrentes de valores mobiliários admitidos à negociação ou partes de organismos de investimento coletivo abertos terá impacto no formulário.

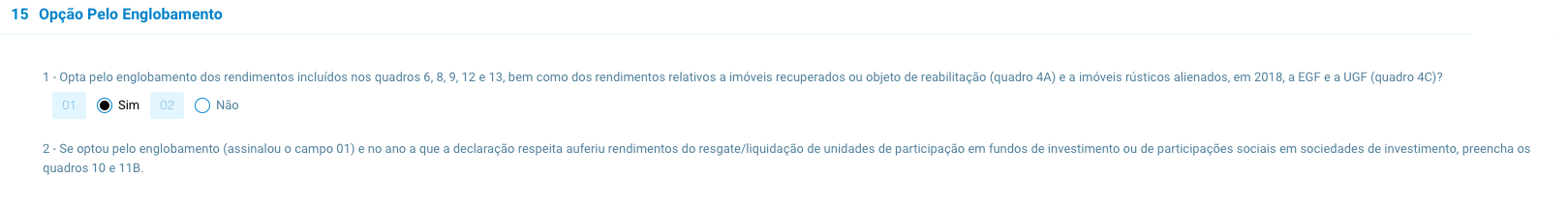

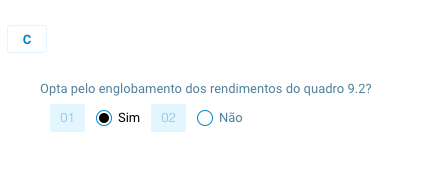

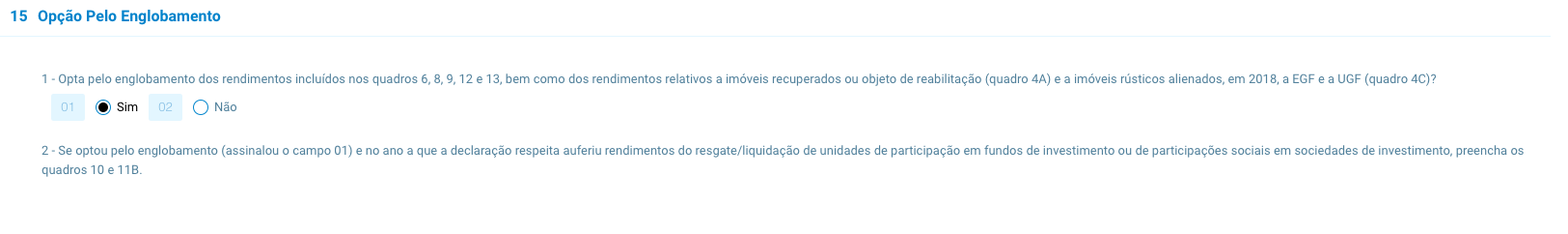

Em caso de opção pelo englobamento das mais ou menos-valias obtidas, deverá ser assinalada a opção indicada no Quadro 15 do Anexo G, conforme imagem abaixo.

Veja como preencher passo a passo

Perceber as contas do IRS

Explicamos com exemplos práticos como funciona a tributação dos rendimentos dos vários produtos.

Ações nacionais

Tenho de declarar os ganhos realizados em ações portuguesas?

O investimento em ações gera ganhos para os investidores por duas vias: dividendos (que resultam da distribuição dos lucros pelos acionistas) e mais-valias (diferença entre o preço de venda e o preço de compra, dedutível das comissões de negociação).

No caso dos dividendos, estes estão sujeitos a retenção na fonte de IRS à taxa liberatória de 28%. As mais-valias estão sujeitas à taxa especial de IRS de 28%, mediante o apuramento do saldo positivo entre as mais e menos-valias realizadas ao longo do ano com a venda de vários títulos (nacionais e estrangeiros), e são declaradas todos os anos na declaração de IRS.

Dividendos

Taxa de IRS de 28%

- Dividendos ilíquidos: 200 €

- Taxa de IRS: 28%

- IRS (Retenção na fonte): 200 € x 28% = 56 €

- Dividendos líquidos recebidos: 200 € - 56 € = 144 €

No início de 2020, a Ann deu uma ordem de compra de 1.000 ações de uma empresa cotada na Bolsa de Lisboa ao seu intermediário financeiro. Meses depois, a empresa nacional aprovou a distribuição de dividendos no valor ilíquido de 0,20 euros por ação. Dos 200 euros ilíquidos de dividendos proporcionados pelas 1.000 ações, a Ann recebeu 144 euros líquidos. Os restantes 56 euros foram retidos na fonte para efeitos de IRS, à taxa liberatória de 28%, pelo intermediário financeiro.

Mais-valias

Taxa de IRS de 28%

- Mais-valia ilíquida: 700 €

- Taxa de IRS: 28%

- IRS: 700 € x 28% = 196 €

- Mais-valia líquida recebida: 700 € - 196 € = 504 €

Ainda em 2020, a Ann decidiu vender as ações que detinha na empresa nacional. Deu então uma ordem de venda das 1.000 ações, obtendo uma mais-valia ilíquida de 700 euros, que terá de ser reportada na declaração de IRS para efeitos de tributação autónoma, à taxa especial de 28%. Deduzido o imposto, a Ann obterá uma mais-valia líquida de 504 euros.

Ações Estrangeiras

Tratamento Fiscal

a) Dividendos – Os dividendos de fonte estrangeira estão isentos de tributação em Portugal, ao abrigo do regime dos RNH, desde que possam ser tributados no País da Fonte (nos termos da Convenção para evitar a Dupla Tributação celebrada com Portugal ou nos termos da Convenção Modelo da OCDE – neste último caso não podem ser provenientes de “paraísos fiscais” com o quais Portugal não tenha celebrado uma Convenção e não sejam considerados como obtidos em Portugal).

Em termos gerais, a maioria das Convenções para evitar a Dupla Tributação celebradas por Portugal, bem como a Convenção Modelo da OCDE, atribuem direitos de tributação ao País da Fonte, no que respeita a dividendos. Assim, na maioria das situações, os dividendos de fonte estrangeira recebidos por RNH estão isentos de tributação em Portugal e dispensados de retenção na fonte.

b) Mais-valias – Os ganhos resultantes da alienação de ações são apurados pela diferença entre o valor de realização e o valor de aquisição (deduzido das despesas incorridas com a compra e com a venda). Ao valor de aquisição será aplicado um coeficiente de desvalorização da moeda, se decorridos, pelo menos, 24 meses entre a aquisição e a alienação das ações.

As mais-valias de fonte estrangeira estão isentas de tributação em Portugal, ao abrigo do regime dos RNH, desde que possam ser tributadas no País da Fonte (nos termos da Convenção para evitar a Dupla Tributação celebrada com Portugal ou nos termos da Convenção Modelo da OCDE).

Contudo, em termos gerais, a maioria das Convenções para evitar a Dupla Tributação celebradas com Portugal, bem como a Convenção Modelo da OCDE, atribuem apenas direitos de tributação ao País da Residência, sobre o valor das mais-valias decorrentes da venda de ações. Assim, na maioria das situações, as mais-valias de fonte estrangeira obtidas por RNH estão sujeitas a tributação em Portugal.

O saldo positivo apurado pela diferença entre mais e menos-valias realizadas ao longo do ano com a alienação de títulos (nacionais e estrangeiros), está sujeito a tributação à taxa especial de 28% (ou 19,6% para residentes na Região Autónoma dos Açores).

As mais e as menos-valias decorrentes de valores mobiliários admitidos à negociação ou partes de organismos de investimento coletivo abertos podem beneficiar de uma exclusão parcial de tributação, em função do período de detenção do ativo, conforme detalhe abaixo:

| Período de detenção do ativo | Exclusão de tributação | Taxa efetiva de IRS | |

| Continente e RAM | RAA | ||

| Igual ou inferior a 2 anos | 0 % | 28 % | 19,6 % |

| Superior a 2 anos e inferior a 5 anos | 10 % | 25,2 % | 17,64 % |

| Igual ou superior a 5 anos e inferior a 8 anos | 20 % | 22,4 % | 15,68 % |

| Igual ou superior a 8 anos | 30 % | 19,6 % | 13,72 % |

Estão excluídas do âmbito de aplicação deste novo regime algumas realidades, tais como, os ganhos decorrentes de operações warrants autónomos, instrumentos financeiros derivados, certificados e criptoativos.

Dependendo do tipo de produto em causa, as operações com ativos financeiros (e.g., reembolso de obrigações e outros títulos de dívidas, ou resgates de unidades de participação em fundos de investimento) cujo emitente esteja domiciliado num “paraíso fiscal” também poderão ficar excluídas do âmbito de aplicação do regime.

O saldo positivo entre as mais e menos-valias decorrentes da alienação onerosa de partes sociais e outros valores mobiliários passou a ser obrigatoriamente englobado sempre que, cumulativamente, se verifiquem os seguintes pressupostos:

Os ativos em causa tenham sido detidos por um período inferior a 365 dias;

O rendimento coletável do sujeito passivo, incluindo o saldo das referidas mais e menos-valias, seja igual ou superior a 80.000€, para 2024.

Tratamento Fiscal

a) Dividendos – Os dividendos de fonte estrangeira estão isentos de tributação em Portugal, ao abrigo do regime dos RNH, desde que possam ser tributados no País da Fonte (nos termos da Convenção para evitar a Dupla Tributação celebrada com Portugal ou nos termos da Convenção Modelo da OCDE – neste último caso não podem ser provenientes de “paraísos fiscais” com o quais Portugal não tenha celebrado uma Convenção e não sejam considerados como obtidos em Portugal).

Em termos gerais, a maioria das Convenções para evitar a Dupla Tributação celebradas por Portugal, bem como a Convenção Modelo da OCDE, atribuem direitos de tributação ao País da Fonte, no que respeita a dividendos. Assim, na maioria das situações, os dividendos de fonte estrangeira recebidos por RNH estão isentos de tributação em Portugal e dispensados de retenção na fonte.

b) Mais-valias – Os ganhos resultantes da alienação de ações são apurados pela diferença entre o valor de realização e o valor de aquisição (deduzido das despesas incorridas com a compra e com a venda). Ao valor de aquisição será aplicado um coeficiente de desvalorização da moeda, se decorridos, pelo menos, 24 meses entre a aquisição e a alienação das ações.

As mais-valias de fonte estrangeira estão isentas de tributação em Portugal, ao abrigo do regime dos RNH, desde que possam ser tributadas no País da Fonte (nos termos da Convenção para evitar a Dupla Tributação celebrada com Portugal ou nos termos da Convenção Modelo da OCDE).

Contudo, em termos gerais, a maioria das Convenções para evitar a Dupla Tributação celebradas com Portugal, bem como a Convenção Modelo da OCDE, atribuem apenas direitos de tributação ao País da Residência, sobre o valor das mais-valias decorrentes da venda de ações. Assim, na maioria das situações, as mais-valias de fonte estrangeira obtidas por RNH estão sujeitas a tributação em Portugal.

O saldo positivo apurado pela diferença entre mais e menos-valias realizadas ao longo do ano com a alienação de títulos (nacionais e estrangeiros), está sujeito a tributação à taxa especial de 28% (ou 19,6% para residentes na Região Autónoma dos Açores).

A partir de 1 de janeiro de 2023, o saldo positivo entre as mais e menos-valias decorrentes da alienação onerosa de partes sociais e outros valores mobiliários passou a ser obrigatoriamente englobado sempre que, cumulativamente, se verifiquem os seguintes pressupostos:

Os ativos em causa tenham sido detidos por um período inferior a 365 dias;

O rendimento coletável do sujeito passivo, incluindo o saldo das referidas mais e menos-valias, seja igual ou superior a 80.000€, para 2024.

Sabia que

a) Dividendos:

Para aplicação da isenção em Portugal, não é necessário que os dividendos sejam efetivamente sujeitos a tributação no país da fonte (é apenas necessário que possam ser tributados nesse país, de acordo com as regras previstas numa Convenção);

Caso os dividendos sejam pagos por entidades residentes em “paraíso fiscal”, a isenção acima referida não é aplicável, com exceção dos rendimentos que provenham de “paraísos fiscais” que tenham celebrado uma Convenção para evitar a Dupla Tributação com Portugal.

Caso os rendimentos provenham de países com um regime fiscal claramente mais favorável (“paraísos fiscais” (ver FAQ …./ Link para FAQ) com os quais Portugal não tenha celebrado uma Convenção para evitar a Dupla Tributação, será aplicada uma taxa especial de 35% (sem opção pelo englobamento).

Se o país da fonte dos dividendos tiver celebrado Convenções para evitar a Dupla Tributação com Portugal, a tributação no país da fonte poderá ser limitada a uma taxa de 10% ou 15%, consoante o país em causa.

b) Alienação de ações: Caso o saldo entre as mais e menos-valias apurado com a venda de títulos seja negativo, os contribuintes podem optar pelo seu englobamento. Ao exercer esta opção, poderão deduzir as perdas obtidas a eventuais mais-valias futuras, obtidas num prazo de 5 anos (desde que, no ano em causa, efetuem igualmente a opção pelo englobamento, i.e., a opção pela tributação às taxas progressivas de IRS). Esta dedução opera por titular de rendimentos, i.e., as perdas não se comunicam entre os elementos do agregado familiar, ainda que alguns contribuintes já tenham contestado este entendimento da Autoridade Tributária. A opção pelo englobamento das mais-valias implica, igualmente, o englobamento de todas as mais e menos-valias, nomeadamente, as decorrentes de ganhos ou perdas obtidas com o resgate de unidades de participação em fundos de investimento portugueses e, como tal, a solicitação de uma declaração às instituições financeiras onde possua essas aplicações, da qual conste o valor dos rendimentos apurados no ano e respetivas retenções na fonte de IRS.

c) O apuramento das mais e menos-valias é efetuado por aplicação do critério de valorimetria FIFO (First In, First Out), i.e., as primeiras ações a serem alienadas são as primeiras que foram adquiridas.

d) Não é claro, à data, se o saldo positivo decorrente de mais e menos-valias de “curto prazo” e o saldo negativo decorrente de mais e menos-valias de “longo prazo”, ou vice-versa, se compensam mutuamente nos casos em que não seja exercida a opção pelo englobamento destas últimas.

Preenchimento da Declaração de IRS

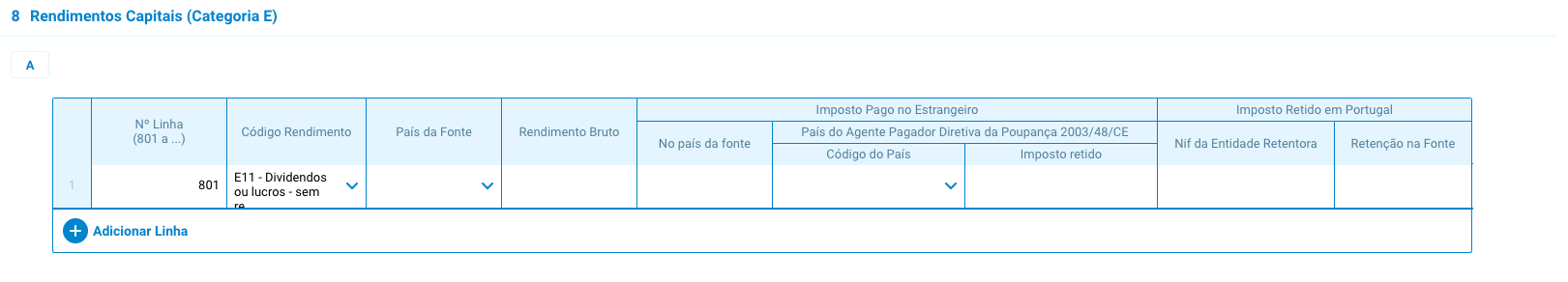

a) Dividendos – Os rendimentos decorrentes de ações estrangeiras deverão ser reportados na declaração anual de IRS.

Para o efeito, deverá ser preenchido o Quadro 8 A do Anexo J, através do Código E11, conforme imagem abaixo:

Neste quadro, deverá ser reportada a informação referente ao país da fonte, ao valor do rendimento, bem como ao valor de imposto retido na fonte no estrangeiro.

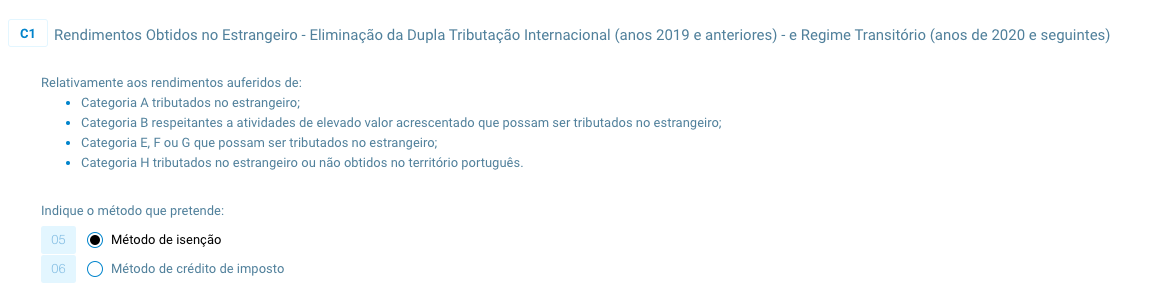

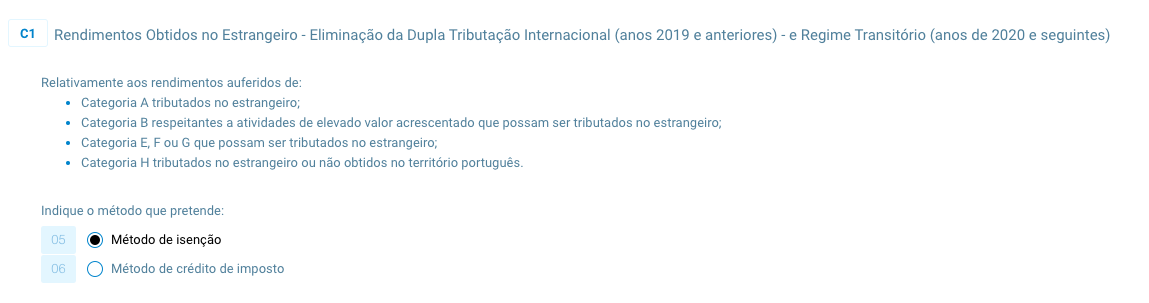

Por forma a solicitar a isenção dos rendimentos de fonte estrangeira, na declaração anual de IRS, deverá ser incluído o Anexo L, no qual deverá ser selecionado o “método de isenção”.

Esta opção deverá ser indicada no Quadro 6 C1 i) se a declaração de IRS respeitar aos anos de 2019 e anteriores ou ii) se o sujeito passivo se o sujeito passivo se tiver tornado residente fiscal em Portugal até 31/03/2020 e não exercer a opção de ser tributado pelo novo regime de tributação dos rendimentos obtidos no estrangeiro, conforme imagem abaixo

Nos restantes casos, a opção pelo método de isenção deverá ser indicada no Quadro 6 C2

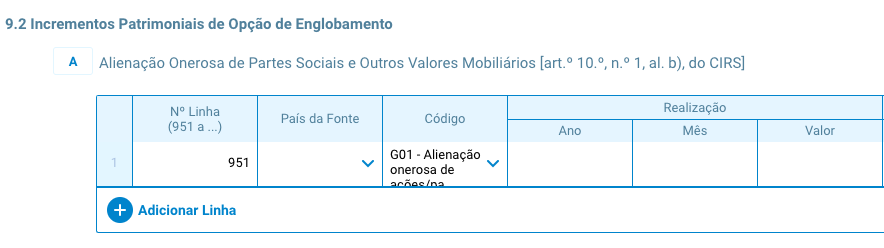

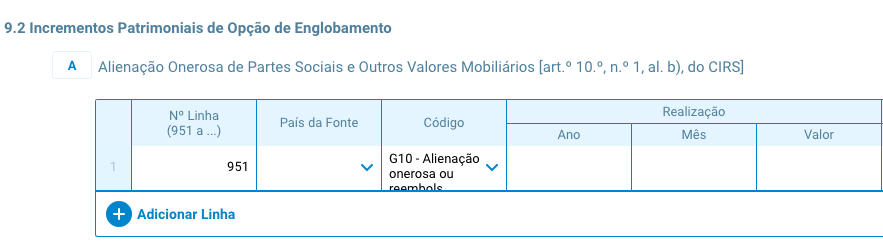

b) Alienação de ações - As operações de alienação de ações estrangeiras deverão ser reportadas no Quadro 9.2. do Anexo J da Declaração (Rendimentos Obtidos no Estrangeiro), através do Código G01, conforme imagens abaixo:

O campo "País da Contraparte" não é de preenchimento obrigatório e apenas deverá ser preenchido, caso o contribuinte conheça a residência da contraparte da operação (isto é, o país de residência do comprador das ações).

À data não é possível antecipar se o regime especial de exclusão parcial de tributação aplicável a mais e menos-valias decorrentes de valores mobiliários admitidos à negociação ou partes de organismos de investimento coletivo abertos terá impacto no formulário.

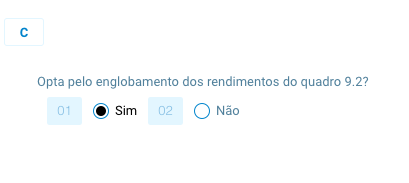

Em caso de opção pelo englobamento das mais ou menos-valias obtidas, deverá ser assinalada a opção indicada no Quadro 9.2. C do Anexo J, conforme imagem abaixo:

Veja como preencher passo a passo

Perceber as contas do IRS

Explicamos com exemplos práticos como funciona a tributação dos rendimentos dos vários produtos.

Ações Estrangeiras

Os dividendos de ações estrangeiras estão sujeitos a dupla tributação?

O investimento em ações gera ganhos para os investidores por duas vias: dividendos (que resultam da distribuição dos lucros pelos acionistas) e mais-valias (diferença entre o preço de venda e o preço de compra, dedutível das comissões de negociação).

Ao abrigo do Regime dos Residentes Não-Habituais (RNH), tanto os dividendos como as mais-valias de ações de empresas estrangeiras estão isentos de tributação em Portugal, desde que possam ser tributados no país da fonte, no âmbito de uma convenção para se evitar a dupla tributação entre Portugal e 91 países. Contudo, o saldo positivo apurado pela diferença entre as mais e menos-valias realizadas ao longo do ano com a venda de títulos (nacionais e estrangeiros), está sujeito a tributação autónoma, à taxa especial de 28%.

Atenção!

Para a aplicação da isenção de tributação sobre dividendos em Portugal, não é necessário que os dividendos sejam efetivamente sujeitos a tributação no país da fonte, mas que possam ser tributados nesse país, de acordo com as regras previstas na convenção celebrada entre os dois países para evitar a dupla tributação.

Dividendos

Taxa de IRS de 15% (Espanha)

- Dividendos ilíquidos: 200 €

- Taxa de IRS (Espanha): 15%

- IRS em Espanha (Retenção na fonte de IRS): 200 € x 15% = 30 €

- Dividendos líquidos recebidos: 200 € - 30 € = 170 €

A Martha deu uma ordem de compra de 1.000 ações de uma empresa cotada na Bolsa de Madrid ao seu intermediário financeiro. Meses depois, a empresa espanhola aprovou a distribuição de dividendos no valor ilíquido de 0,20 euros por ação. Como detinha 1.000 ações, a Martha recebeu 170 euros, dado que os dividendos ficaram sujeitos a uma taxa de retenção na fonte de IRS reduzida em Espanha, de 15%, e isentos de tributação em Portugal, no âmbito da convenção para evitar a dupla tributação celebrada entre Portugal e Espanha.

Mais-valias

Taxa de IRS de 28% (Portugal)

- Mais-valia ilíquida: 700 €

- Taxa de IRS: 28%

- IRS: 700 € x 28% = 196 €

- Mais-valia líquida: 700 € - 196 € = 504 €

Ainda em 2020, a Martha decidiu vender as ações que detinha na empresa espanhola. Deu então uma ordem de venda das 1.000 ações obtendo uma mais-valia ilíquida de 700 euros, que será alvo de tributação autónoma, à taxa especial de 28%, o que conferirá uma mais-valia líquida de 504 euros. Para efeitos da referida tributação, a Martha terá de declarar a mais-valia no preenchimento da declaração de IRS de 2020, a entregar entre abril e junho em 2021.

Obrigações Nacionais

Os juros ("cupões") resultantes de obrigações assumem a forma de rendimentos de capitais (Categoria E), independentemente de os títulos serem ou não emitidos a desconto.

A alienação ou reembolso das obrigações enquadra-se na Categoria G (mais-valias).

Tratamento Fiscal

a) Juros – Os valores pagos a título de juros qualificam como rendimentos de capitais e estão sujeitos a retenção na fonte de IRS, à taxa final de 28% (ou 19,6%, para residentes na Região Autónoma dos Açores).

b) Mais-valias – Os ganhos resultantes da alienação e/ou reembolso de obrigações são apurados pela diferença entre o valor de realização/reembolso e o valor de aquisição/subscrição (deduzido das despesas incorridas com a compra e com a alienação).

O saldo positivo apurado pela diferença entre mais e menos-valias realizadas ao longo do ano com a alienação de títulos (nacionais e estrangeiros), está sujeito a tributação à taxa especial de 28% (ou 19,6% para residentes na Região Autónoma dos Açores).

As mais e as menos-valias decorrentes de valores mobiliários admitidos à negociação, nomeadamente de obrigações, ou partes de organismos de investimento coletivo abertos podem beneficiar de uma exclusão parcial de tributação, em função do período de detenção do ativo, conforme detalhe abaixo:

| Período de detenção do ativo | Exclusão de tributação | Taxa efetiva de IRS | |

| Continente e RAM | RAA | ||

| Igual ou inferior a 2 anos | 0 % | 28 % | 19,6 % |

| Superior a 2 anos e inferior a 5 anos | 10 % | 25,2 % | 17,64 % |

| Igual ou superior a 5 anos e inferior a 8 anos | 20 % | 22,4 % | 15,68 % |

| Igual ou superior a 8 anos | 30 % | 19,6 % | 13,72 % |

Estão excluídas do âmbito de aplicação deste novo regime algumas realidades, tais como, os ganhos decorrentes de operações warrants autónomos, instrumentos financeiros derivados, certificados e criptoativos.

O saldo positivo entre as mais e menos-valias decorrentes da alienação onerosa de partes sociais e outros valores mobiliários, incluindo do reembolso ou da alienação de obrigações, passou a ser obrigatoriamente englobado sempre que, cumulativamente, se verifiquem os seguintes pressupostos:

Os ativos em causa tenham sido detidos por um período inferior a 365 dias;

O rendimento coletável do sujeito passivo, incluindo o saldo das referidas mais e menos-valias, seja igual ou superior a 80.000€, para 2024.

Sabia que

a) Ao montante dos juros recebidos (“cupão”), poderão ser deduzidos os montantes pagos a título de “juros decorridos”, aquando da compra das obrigações em mercado secundário, mesmo que uns e outros tenham sido apurados em ano(s) diferente(s).

b) Os montantes recebidos a título de “juros decorridos” aquando da alienação das obrigações em mercado secundário qualificam, igualmente, como rendimentos de capitais, aplicando-se as respetivas regras de tributação referidas acima.

c) Os contribuintes podem optar pelo englobamento dos juros recebidos, sendo desta forma tributados às taxas progressivas de IRS aplicáveis aos restantes rendimentos (contrariamente à taxas fixas de 28% ou 19,6%). O valor da retenção na fonte será deduzido ao IRS final a liquidar. Esta opção implica o englobamento da totalidade dos rendimentos de capitais auferidos no ano em causa (nomeadamente, juros de depósitos, dividendos, etc.). Para este efeito, deverá solicitar a todas as instituições financeiras, em Portugal, onde possua aplicações financeiras, uma declaração na qual conste o valor dos rendimentos de capitais auferidos no ano e respetivas retenções na fonte de IRS.

d) Nos termos do Estatuto dos Benefício Fiscais, como incentivo à poupança de longo prazo, os rendimentos provenientes de títulos de dívida pública poderão beneficiar de uma isenção parcial de tributação, desde que o capital investido fique imobilizado por um período mínimo de cinco anos e o vencimento da remuneração ocorra no final do período contratualizado, para contratos celebrados até 31 de dezembro de 2020. Caso estas condições estejam cumpridas:

apenas 80% do rendimento estará sujeito a tributação, desde que o contrato tenha uma duração entre 5 e 8 anos (taxa efetiva de IRS de 22,4%, ou 15,68% para residentes fiscais no continente e na Região Autónoma dos Açores, respetivamente)

apenas 40% do rendimento estará sujeito a tributação, desde que o contrato tenha uma duração superior a 8 anos (taxa efetiva de IRS de 11,2%, ou 7,84% para residentes fiscais no continente e na Região Autónoma dos Açores, respetivamente).

e) Os contribuintes podem igualmente optar pelo englobamento das mais e menos-valias, ficando sujeitos às taxas progressivas do IRS. Caso o saldo anual entre as mais e menos-valias com a alienação de títulos seja negativo (menos-valia) e efetuem a opção pelo englobamento, poderão, por titular, deduzir as perdas obtidas a eventuais mais-valias futuras, num prazo de 5 anos (desde que, no ano em que pretendam utilizar as perdas, efetuem igualmente a opção pelo englobamento, i.e., a tributação às taxas progressivas de IRS). Esta dedução opera por titular de rendimentos, i.e., as perdas não se comunicam entre os elementos do agregado familiar, ainda que alguns contribuintes já tenham contestado este entendimento da Autoridade Tributária. Notamos que a opção pelo englobamento das mais-valias implica igualmente o englobamento de todas as mais e menos-valias obtidas, nomeadamente os ganhos ou perdas obtidas com a venda de unidades de participação em fundos de investimento portugueses e, como tal, a solicitação de uma declaração às instituições financeiras onde possua essas aplicações.

f) O apuramento das mais e menos-valias é efetuado por aplicação do critério de valorimetria FIFO (First In, First Out), i.e., as primeiras a serem alienadas são as primeiras que foram adquiridas.

g) Não é claro, à data, se o saldo positivo decorrente de mais e menos-valias de “curto prazo” e o saldo negativo decorrente de mais e menos-valias de “longo prazo”, ou vice-versa, se compensam mutuamente nos casos em que não seja exercida a opção pelo englobamento destas últimas.

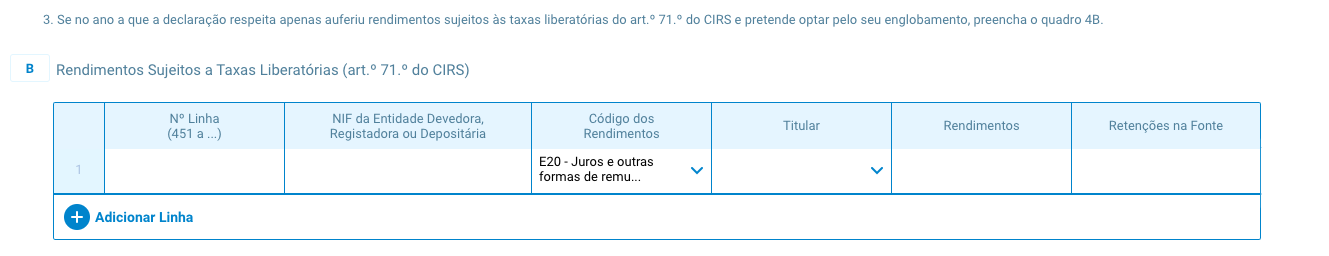

Preenchimento da Declaração de IRS

a) Juros - Apenas existe obrigação de reporte na declaração anual de IRS, caso o contribuinte opte pelo englobamento destes rendimentos, caso em que os respetivos valores deverão ser reportados no quadro 4B do Anexo E da Declaração (Rendimentos de Capitais), através do Código E20, conforme imagem abaixo:

Neste quadro, deverá ser reportada a informação referente ao NIF do Banco, ao valor do rendimento, bem como ao valor das retenções na fonte de IRS aplicadas no momento do pagamento.

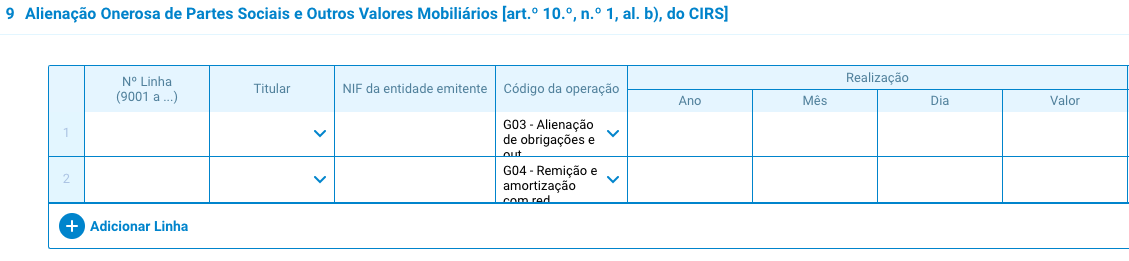

b) Alienação / reembolso de obrigações - As operações de alienação e reembolso de obrigações nacionais deverão ser reportadas no Quadro 9 do Anexo G da Declaração (Mais-Valias e Outros Incrementos Patrimoniais), através dos Códigos G03 e G10, respetivamente, conforme imagens abaixo:

O campo "País da Contraparte" não é de preenchimento obrigatório e apenas deverá ser preenchido, caso o contribuinte conheça a residência da contraparte da operação (i.e., o país de residência do comprador das obrigações).

À data não é possível antecipar se o regime especial de exclusão parcial de tributação aplicável a mais e menos-valias decorrentes de valores mobiliários admitidos à negociação ou partes de organismos de investimento coletivo abertos terá impacto no formulário.

Em caso de opção pelo englobamento das mais ou menos-valias obtidas, deverá ser assinalada a opção indicada no Quadro 15 do Anexo G, conforme imagem abaixo:

Veja como preencher passo a passo

Perceber as contas do IRS

Explicamos com exemplos práticos como funciona a tributação dos rendimentos dos vários produtos.

Obrigações nacionais

Tenho de declarar em sede de IRS os ganhos obtidos com a venda de obrigações nacionais?

As obrigações são instrumentos financeiros que representam um empréstimo contraído junto dos investidores por parte de empresas, Estados ou outras entidades públicas ou privadas. Para os investidores, os rendimentos decorrentes de obrigações ou outros títulos de dívida têm a natureza de rendimento de capital no caso de cupões (juros) e de mais-valias no caso de ganhos gerados pela alienação ou reembolso das obrigações.

A tributação dos juros é feita mediante a retenção na fonte de IRS, à taxa de 28%, e de forma automática por parte do intermediário financeiro. As mais-valias não estão sujeitas a retenção na fonte e o saldo positivo entre mais e menos-valias de todos os ativos financeiros negociados (estrangeiros e nacionais) é tributado autonomamente à taxa de 28%. Além disso, é importante fazer contas às comissões associadas à negociação de obrigações, que poderão abranger comissões de compra/venda, de custódia, pagamento dos cupões e de reembolso.

Atenção!

De acordo com o Estatuto dos Benefícios Fiscais, como incentivo à poupança de longo prazo, os rendimentos gerados por via das obrigações soberanas poderão beneficiar de uma isenção parcial de tributação. Para isso é necessário que o capital investido seja mantido por um período mínimo de cinco anos e a obrigação seja levada até à sua maturidade.

Juros

Taxa de IRS de 28%

- Montante investido: 100.000 €

- Taxa de cupão: 2%

- Cupão ilíquido: 100.000 € x 2% = 2.000 €

- Taxa de IRS:28%

- IRS (Retenção na fonte): 560 €

- Cupão líquido: 2.000 € - 560 € = 1.440 €

Há três anos, o Sebastian investiu 100.000 euros em obrigações de uma empresa portuguesa. Os títulos foram emitidos em maio de 2017, tinham como maturidade maio de 2020 e ofereciam uma taxa de cupão de 2%. Todos os anos, incluindo em 2020, o Sebastian recebeu líquido de imposto 1.440 euros, depois de deduzida a retenção na fonte de IRS, à taxa de 28%, no valor de 560 euros.

Mais-valias

Taxa de IRS de 28%

- Mais-valia ilíquida: 5.000 €

- Taxa de IRS: 28%

- IRS: 5.000 € x 28% = 1.400 €

- Mais-valia líquida: 5.000 € - 1.400 € = 3.600

O Sebastian manteve as obrigações até à maturidade e, em virtude do seu reembolso, registou uma mais-valia de 5.000 euros. Para efeitos de tributação, o Sebastian terá de declarar esse ganho na declaração de IRS de 2020, sendo alvo de uma tributação autónoma, à taxa especial de 28%, no valor de 1.400 euros, que lhe atribui uma mais-valia líquida de 3.600 euros.

Obrigações Estrangeiras

Tratamento Fiscal

a) Juros – Os juros de fonte estrangeira estão isentos de tributação em Portugal, ao abrigo do regime dos RNH, desde que possam ser tributados no País da Fonte (nos termos da Convenção para evitar a Dupla Tributação celebrada com Portugal ou nos termos da Convenção Modelo da OCDE).

Em termos gerais, a maioria das Convenções para evitar a Dupla Tributação celebradas por Portugal, bem como a Convenção Modelo da OCDE, atribuem direitos de tributação ao País da Fonte, no que respeita a juros. Assim, na maioria das situações, os juros de fonte estrangeira recebidos por RNH estão isentos de tributação em Portugal (e dispensados de retenção na fonte).

b) Mais-valias – Os ganhos resultantes da alienação / reembolso de obrigações são apurados pela diferença entre o valor de realização e o valor de aquisição (deduzido das despesas incorridas com a compra e com a alienação).

As mais-valias de fonte estrangeira estão isentas de tributação em Portugal, ao abrigo do regime dos RNH, desde que possam ser tributadas no País da Fonte (nos termos da Convenção para evitar a Dupla Tributação celebrada com Portugal ou nos termos da Convenção Modelo da OCDE).

Contudo, em termos gerais, a maioria das Convenções para evitar a Dupla Tributação celebradas por Portugal, bem como a Convenção Modelo da OCDE, atributem apenas direitos de tributação ao País da Residência, no que respeita a mais-valias decorrentes da venda de obrigações. Assim, na maioria das situações, as mais-valias de fonte estrangeira obtidas por RNH estão sujeitas a tributação em Portugal.

O saldo positivo das mais e menos-valias decorrentes da alienação de títulos (nacionais e estrangeiros), apurado a 31 de dezembro de cada ano, está sujeito a tributação à taxa especial de 28% (ou 19,6% para residentes na Região Autónoma dos Açores).

As mais e as menos-valias decorrentes de valores mobiliários admitidos à negociação, incluindo obrigações, ou partes de organismos de investimento coletivo abertos podem beneficiar de uma exclusão parcial de tributação, em função do período de detenção do ativo, conforme detalhe abaixo:

| Período de detenção do ativo | Exclusão de tributação | Taxa efetiva de IRS | |

| Continente e RAM | RAA | ||

| Igual ou inferior a 2 anos | 0 % | 28 % | 19,6 % |

| Superior a 2 anos e inferior a 5 anos | 10 % | 25,2 % | 17,64 % |

| Igual ou superior a 5 anos e inferior a 8 anos | 20 % | 22,4 % | 15,68 % |

| Igual ou superior a 8 anos | 30 % | 19,6 % | 13,72 % |

Estão excluídas do âmbito de aplicação deste novo regime algumas realidades, tais como, os ganhos decorrentes de operações warrants autónomos, instrumentos financeiros derivados, certificados e criptoativos.

Algumas operações, como é o caso dos reembolsos de obrigações ficam excluídas do âmbito de aplicação do regime, caso o emitente esteja domiciliado num “paraíso fiscal”.

O saldo positivo entre as mais e menos-valias decorrentes da alienação onerosa de partes sociais e outros valores mobiliários, incluindo do reembolso ou da alienação de obrigações, passou a ser obrigatoriamente englobado sempre que, cumulativamente, se verifiquem os seguintes pressupostos:

Os ativos em causa tenham sido detidos por um período inferior a 365 dias;

O rendimento coletável do sujeito passivo, incluindo o saldo das referidas mais e menos-valias, seja igual ou superior a 80.000€, para 2024.

Esta regra aplica-se igualmente ao saldo entre as mais e menos-valias que se encontram sujeitas à taxa agravada de 35% (país, território ou região sujeitos a um regime fiscal claramente mais favorável).

Sabia que

a) Juros:

Para aplicação da isenção em Portugal, não é necessário que os juros sejam efetivamente sujeitos a tributação no país da fonte (é apenas necessário que possam ser tributados nesse país, de acordo com as regras previstas na Convenção);

Caso os juros sejam pagos por entidades residentes em “paraíso fiscal”, a isenção acima referida não é aplicável, com exceção dos juros recebidos de “paraísos fiscais” que tenham celebrado uma Convenção para evitar a Dupla Tributação com Portugal.

Caso os juros provenham de países com um regime fiscal claramente mais favorável (“paraísos fiscais” (ver FAQ / Link para FAQ) com quem Portugal não tenha celebrado uma Convenção para evitar a Dupla Tributação, será aplicada uma taxa especial de 35% (sem opção pelo englobamento).

Se o país da fonte dos juros tiver celebrado Convenções para evitar a Dupla Tributação com Portugal, a tributação no país da fonte poderá ser limitada a uma taxa de 10% ou 15%, consoante o país em causa.

b) Os contribuintes podem igualmente optar pelo englobamento das mais e menos-valias, ficando o saldo positivo sujeito a tributação às taxas progressivas do IRS. Caso o saldo entre as mais e menos-valias decorrente da alienação de obrigações seja negativo (menos-valia) e seja efetuada a opção pelo englobamento, poderão ser deduzidas as perdas obtidas a eventuais mais-valias futuras, num prazo de 5 anos (desde que, no ano em que pretendam utilizar as perdas, efetuem igualmente a opção pelo englobamento, i.e., a tributação às taxas progressivas de IRS). Esta dedução opera por titular de rendimentos, i.e., as perdas não se comunicam entre os elementos do agregado familiar, ainda que alguns contribuintes já tenham contestado este entendimento da Autoridade Tributária. Notamos que a opção do englobamento das mais-valias implica igualmente o englobamento de todas as mais e menos-valias obtidas, nomeadamente os ganhos ou perdas obtidas com fundos de investimento portugueses e, como tal, a solicitação de uma declaração às instituições financeiras onde possua essas aplicações da qual conste o valor do rendimento auferido e as respetivas retenções na fonte de IRS.

c) O apuramento das mais e menos-valias é efetuado por aplicação do critério de valorimetria FIFO (First In, First Out), i.e., as primeiras a serem alienadas são as primeiras que foram adquiridas.

d) Não é claro, à data, se o saldo positivo decorrente de mais e menos-valias de “curto prazo” e o saldo negativo decorrente de mais e menos-valias de “longo prazo”, ou vice-versa, se compensam mutuamente nos casos em que não seja exercida a opção pelo englobamento destas últimas.

Preenchimento da Declaração de IRS

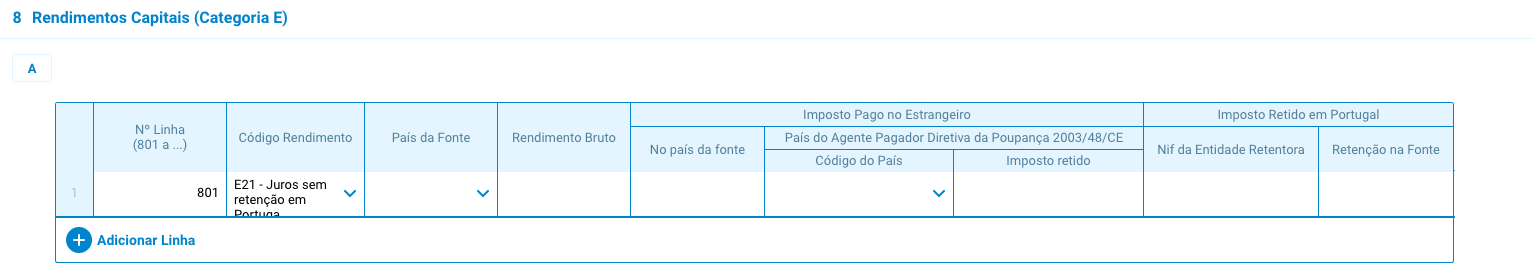

a) Juros: Os rendimentos decorrentes de depósitos estrangeiros deverão ser reportados na declaração anual de IRS. Para o efeito, deverá ser preenchido o Quadro 8A do Anexo J, através do código E21, conforme imagem abaixo:

Neste quadro, deverá ser reportada a informação referente ao país da fonte, ao valor do rendimento, bem como ao valor de imposto retido na fonte no estrangeiro.

Por forma a solicitar a isenção dos rendimentos de fonte estrangeira, na declaração anual de IRS, deverá ser incluído o Anexo L, no qual deverá ser selecionado o “método de isenção”.

Esta opção deverá ser indicada no Quadro 6 C1 i) se a declaração de IRS respeitar aos anos de 2019 e anteriores ou ii) se o sujeito passivo se o sujeito passivo se tiver tornado residente fiscal em Portugal até 31/03/2020 e não exercer a opção de ser tributado pelo novo regime de tributação dos rendimentos obtidos no estrangeiro, conforme imagem abaixo:

Nos restantes casos, a opção pelo método de isenção deverá ser indicada no Quadro 6 C2.

b) Alienação / reembolso de obrigações – As operações de alienação / reembolso de obrigações estrangeiras deverão ser reportadas no Quadro 9.2 A do Anexo J da Declaração (Rendimentos Obtidos no Estrangeiro), através do Código G10, conforme imagens abaixo

O campo "País da Contraparte" não é de preenchimento obrigatório e apenas deverá ser preenchido, caso o contribuinte conheça a residência da contraparte da operação (i.e., o país de residência do comprador das ações).

À data não é possível antecipar se o regime especial de exclusão parcial de tributação aplicável a mais e menos-valias decorrentes de valores mobiliários admitidos à negociação ou partes de organismos de investimento coletivo abertos terá impacto no formulário.

Em caso de opção pelo englobamento das mais ou menos-valias obtidas, deverá ser assinalada a opção indicada no Quadro 9.2. C do Anexo J, conforme imagem abaixo:

Veja como preencher passo a passo

Perceber as contas do IRS

Explicamos com exemplos práticos como funciona a tributação dos rendimentos dos vários produtos.

Obrigações estrangeiras

Os cupões das obrigações estrangeiras estão sujeitos a dupla tributação?

As obrigações são instrumentos financeiros que representam um empréstimo contraído junto dos investidores por parte de empresas, Estados ou outras entidades públicas ou privadas. Para os investidores, os rendimentos decorrentes de obrigações ou outros títulos de dívida têm a natureza de rendimento de capital no caso de cupões (juros) e de mais-valias no caso de ganhos gerados pela alienação ou reembolso das obrigações.

Em Portugal, tanto os cupões como as mais-valias e/ou reembolso das obrigações de empresas estrangeiras estão isentos de tributação, ao abrigo do regime dos Residentes Não-Habituais (RNH), desde que possam ser tributados no país da fonte, no âmbito de uma convenção para evitar a dupla tributação entre Portugal e 91 países. Contudo, o saldo positivo apurado pela diferença entre as mais e menos-valias a 31 de dezembro de cada ano com a venda de títulos (nacionais e estrangeiros), está sujeito a tributação autónoma, à taxa especial de 28%.

Juros

Taxas de IRS de 19% (Espanha)

- Montante investido: 100.000 €

- Taxa de cupão: 1%

- Cupão ilíquido: 100.000 € x 1% = 1.000 €

- Taxa de IRS (Espanha): 15%

- IRS em Espanha (Retenção na fonte): 1.000 € x 15% = 150 €

- Cupão líquido: 1.000 € - 150 € = 850 €

Há cinco anos, a Margareth aplicou 100.000 euros em obrigações de uma empresa espanhola. Os títulos foram emitidos em fevereiro de 2015, tinham como maturidade fevereiro de 2020 e conferiam um cupão anual de 1% aos seus titulares. Como se trata de uma obrigação de uma empresa espanhola e Portugal tem uma convenção com Espanha para evitar a dupla tributação, os cupões foram tributados apenas em Espanha, à taxa de retenção na fonte de IRS de 15%, num valor total de 150 euros, gerando à Margareth juros líquidos de imposto de 850 euros todos os anos.

Mais-valias

Taxa de IRS de 28%

- Mais-valia ilíquida: 5.000 €

- Taxa de IRS: 28%

- IRS: 5.000 € x 28% = 1.400 €

- Mais-valia líquida: 5.000 € - 1.400 € = 3.600 €

A Margareth optou por manter as obrigações da empresa espanhola até à sua maturidade e, em virtude do seu reembolso, registou uma mais-valia de 5.000 euros. A Margareth terá de declarar esse ganho na declaração de IRS de 2020, a entregar entre abril e junho de 2021, sendo alvo de uma tributação autónoma, à taxa especial de 28%, no valor de 1.400 euros, que lhe atribui uma mais-valia líquida de 3.600 euros.