Guia fiscal 2024

Residentes Não Habituais

Organismos de Investimento Coletivo (OIC)

- Fundos de Investimento Mobiliário (FIM) e Sociedades de Investimento Mobiliário (SIM) nacionais

- Fundos de Investimento Imobiliário (FII) e Sociedades de Investimento Imobiliário (SII) nacionais

- Fundos de Investimento estrangeiros (FIE)

4.1 Fundos de Investimento Mobiliário (FIM) e Sociedades de Investimento Mobiliário (SIM) nacionais

Tratamento Fiscal

a) Rendimentos distribuídos (Categoria E) – os rendimentos distribuídos por FIM nacionais a RNH em território português (quando sejam auferidos fora do âmbito de uma atividade comercial, industrial ou agrícola) são considerados rendimentos de capitais (Categoria E) e estão sujeitos a retenção na fonte a título definitivo, à taxa liberatória de 28% (ou 19,6% para residentes fiscais na Região Autónoma dos Açores).

b) Rendimentos do resgate de UPs e participações sociais (Categoria G) – os rendimentos decorrentes do resgate de UPs de FIM e participações sociais em SIM nacionais auferidos por RNH em território português (quando sejam auferidos fora do âmbito de uma atividade comercial, industrial ou agrícola), são considerados mais-valias ou menos-valias mobiliárias (Categoria G) e estão sujeitos a retenção na fonte a título definitivo, à taxa liberatória de 28% (ou 19,6% para residentes fiscais na Região Autónoma dos Açores).

Rendimentos da transmissão onerosa de UPs e participações sociais (Categoria G) – os rendimentos decorrentes da transmissão onerosa de UPs de FIM e participações sociais em SIM nacionais auferidos por RNH em território português (quando sejam auferidos fora do âmbito de uma atividade comercial, industrial ou agrícola), são considerados mais-valias ou menos-valias mobiliárias (Categoria G) e estão sujeitos a IRS à taxa especial definitiva de 28% (ou 19,6% para residentes fiscais na Região Autónoma dos Açores).

As mais e as menos-valias decorrentes de valores mobiliários admitidos à negociação ou partes de organismos de investimento coletivo abertos podem beneficiar de uma exclusão parcial de tributação, em função do período de detenção do ativo, conforme detalhe abaixo:

| Período de detenção do ativo | Exclusão de tributação | Taxa efetiva de IRS | |

| Continente e RAM | RAA | ||

| Igual ou inferior a 2 anos | 0 % | 28 % | 19,6 % |

| Superior a 2 anos e inferior a 5 anos | 10 % | 25,2 % | 17,64 % |

| Igual ou superior a 5 anos e inferior a 8 anos | 20 % | 22,4 % | 15,68 % |

| Igual ou superior a 8 anos | 30 % | 19,6 % | 13,72 % |

Estão excluídas do âmbito de aplicação deste novo regime algumas realidades, tais como, os ganhos decorrentes de operações warrants autónomos, instrumentos financeiros derivados, certificados e criptoativos.

O saldo positivo entre as mais e menos-valias decorrentes da alienação onerosa de partes sociais e outros valores mobiliários, incluindo da transmissão onerosa de unidades de participação em fundos de investimento, passa a ser obrigatoriamente englobado sempre que, cumulativamente, se verifiquem os seguintes pressupostos:

Os ativos em causa tenham sido detidos por um período inferior a 365 dias;

O rendimento coletável do sujeito passivo, incluindo o saldo das referidas mais e menos-valias, seja igual ou superior a 80.000€, para 2024.

Sabia que

a) Os contribuintes podem optar pelo englobamento dos rendimentos, sendo a tributação efetuada às taxas progressivas de IRS aplicáveis aos restantes rendimentos (contrariamente às taxas fixas de 28% ou 19,6%). Neste caso, as retenções na fonte aplicadas têm a natureza de imposto por conta. Esta opção implica o englobamento da totalidade dos rendimentos de capitais auferidos no ano em causa. Para este efeito, deverá solicitar a todas as instituições financeiras, em Portugal, onde possua aplicações financeiras, uma declaração da qual conste o valor dos rendimentos de capitais auferidos no ano e as respetivas retenções na fonte de IRS.

b) O saldo negativo entre as mais-valias e as menos-valias, apurado num determinado ano, pode ser reportado para os 5 anos seguintes, quando se opte pelo seu englobamento. Ao ser exercida esta opção, esse saldo negativo poderá ser deduzido a eventuais mais-valias futuras, obtidas num prazo de 5 anos (desde que, no ano em causa, seja igualmente efetuada a opção pelo englobamento). Esta dedução opera por titular de rendimentos, i.e., as perdas não se comunicam entre os elementos do agregado familiar, ainda que alguns contribuintes já tenham contestado este entendimento da Autoridade Tributária.

c) No caso de mais-valias ou menos-valias obtidas com a alienação de UPs de FIM e participações sociais em SIM nacionais, mesmo que não se opte pelo englobamento, há obrigação de reporte na declaração anual de IRS.

d) Não é claro, à data, se o saldo positivo decorrente de mais e menos-valias de “curto prazo” e o saldo negativo decorrente de mais e menos-valias de “longo prazo”, ou vice-versa, se compensam mutuamente nos casos em que não seja exercida a opção pelo englobamento destas últimas.

Preenchimento da Declaração de IRS

O preenchimento da declaração anual de IRS depende da categoria dos rendimentos obtidos, i.e., Categoria E (no caso de rendimentos distribuídos pelo FIM nacional) e Categoria G (no caso de rendimentos de mais-valias).

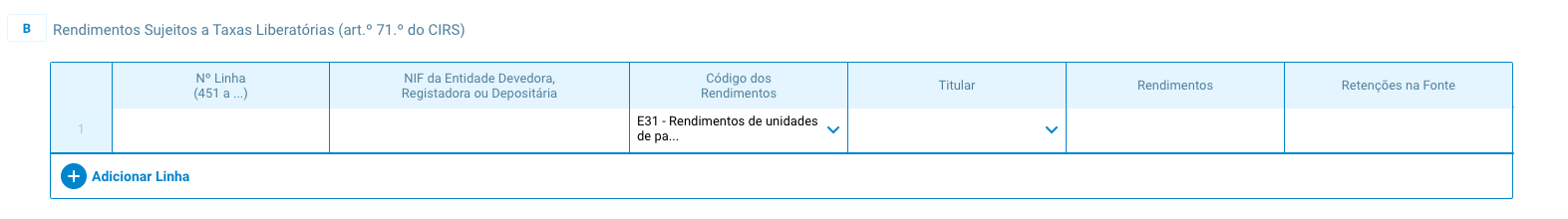

Rendimentos distribuídos - Apenas existe obrigação de reporte na declaração anual de IRS, em caso de opção pelo englobamento destes rendimentos. Neste caso, os respetivos valores deverão ser reportados no Quadro 4 B do Anexo E (Rendimentos de Capitais), através do Código E31, conforme imagem abaixo:

Neste quadro, além da natureza dos rendimentos (Código E31), deverá ser reportada a informação referente ao NIF da entidade devedora dos rendimentos (ou entidade registadora ou depositária, consoante o caso), ao montante bruto dos rendimentos auferidos no ano, e ao montante de retenção na fonte aplicada no momento do pagamento.

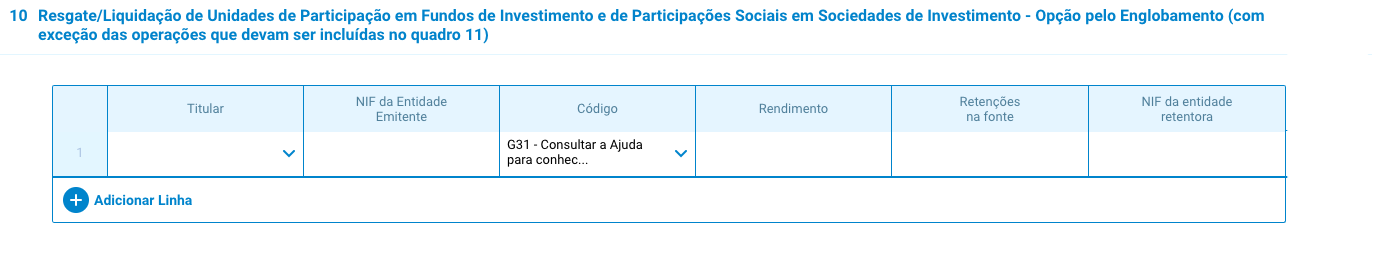

Mais-valias e menos-valias decorrentes de operações de resgate - Apenas existe obrigação de reporte na declaração anual de IRS em caso de opção pelo englobamento destes rendimentos. Neste caso, os respetivos valores deverão ser reportados no Quadro 10 do Anexo G (Mais-valias e outros incrementos patrimoniais), através do Código G31, conforme imagem abaixo:

Neste quadro, além do tipo de operação em causa (Código G31), deverá ser reportada a informação referente ao NIF do FIM ou do SIM nacional a que respeitam as UPs ou participações sociais, ao montante do rendimento sujeito a tributação, ao montante de retenção na fonte aplicada no momento do resgate das UPs do FIM ou das participações sociais do SIM nacional, e ao NIF da entidade que efetuou a retenção na fonte dos rendimentos (entidade registadora ou depositária, consoante o caso).

Mais-valias e menos-valias decorrentes da transmissão onerosa de UPs ou de participações -sociais - Nesta situação, independentemente de se optar ou não pelo englobamento das mais-valias e menos-valias obtidas por via da transmissão onerosa das UPs ou das participações sociais, há obrigatoriedade de reporte na declaração anual de IRS.

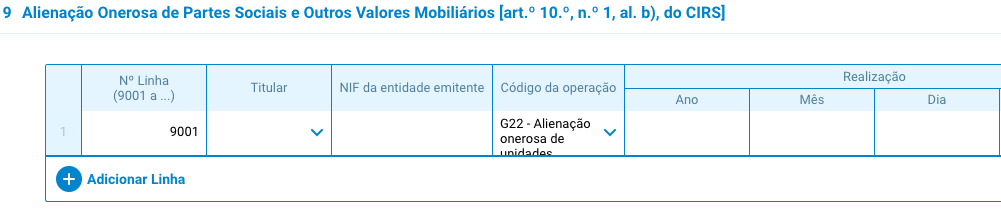

Este reporte é efetuado no Quadro 9 do Anexo G (Mais-valias e outros incrementos patrimoniais), através do Código G22, conforme imagem abaixo:

Neste quadro, além do tipo de operação em causa (Código G22), deverá ser reportada a informação referente ao NIF do FIM ou do SIM nacional, à data e valor de realização e aquisição, e ao montante das despesas necessárias e efetivamente praticadas inerentes à aquisição e alienação das UPs ou das participações sociais.

O campo “País da Contraparte” não é de preenchimento obrigatório e apenas deverá ser preenchido caso se conheça a residência da contraparte da operação (i.e., o país de residência do comprador das UPs ou das participações sociais).

À data não é possível antecipar se o regime especial de exclusão parcial de tributação aplicável a mais e menos-valias decorrentes de valores mobiliários admitidos à negociação ou partes de organismos de investimento coletivo abertos terá impacto no formulário.

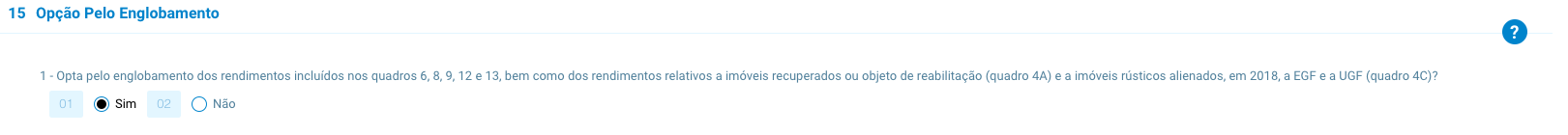

Adicionalmente, em caso de opção pelo englobamento deverá ser indicado no Quadro 15 do Anexo G a, conforme imagem abaixo:

Veja como preencher passo a passo

Perceber as contas do IRS

Explicamos com exemplos práticos como funciona a tributação dos rendimentos dos vários produtos.

Fundos de investimento mobiliário nacionais

Tenho de declarar os ganhos realizados em fundos de investimento mobiliário nacionais?

A melhor forma de alcançar uma carteira de investimento diversificada é através do investimento em unidades de participação de fundos de investimento mobiliário. Através destes instrumentos financeiros , os investidores têm, desde logo, acesso a uma gestão profissional e especializada, pois toda a seleção de ativos é feita por um gestor; e depois conseguem alcançar uma exposição suficientemente abrangente a diferentes tipos de ativos financeiros e mercados, reduzindo assim o risco do investimento.

Nos fundos sediados em Portugal, o imposto sobre os ganhos alcançados (mais-valias) é retido na fonte no momento do resgate, à taxa de 28%. Isto significa que quando o investidor obtém um ganho (o valor da unidade de participação na venda é superior ao valor da compra), esse montante é tributado em 28% e o imposto é retido pelo intermediário financeiro onde tem depositado as unidades de participação do fundo. O mesmo sucede no caso de haver lugar a uma distribuição de rendimentos pelo fundo.

Mais-valias

Taxa de IRS de 28%

- Mais-valia ilíquida: 10.000 € x 15% = 1.500 €

- Taxa de IRS: 28%

- IRS (Retenção na fonte): 1.500 € x 28% = 420 €

- Mais-valia líquida: 1.500 € - 420 € = 1.080 €

Em 2017, o Anthony investiu 10.000 euros das suas poupanças num fundo de investimento mobiliário nacional. Após uma valorização de 15% no espaço de três anos, o Anthony decidiu vender as unidades de participação que detinha do fundo, gerando um ganho líquido de imposto de 1.080 euros, após uma retenção na fonte de IRS no valor de 420 euros.

4.2 Fundos de Investimento Imobiliário (FII) e Sociedades de Investimento Imobiliário (SII) nacionais

Tratamento Fiscal

a) Rendimentos distribuídos (Categoria F) – os rendimentos distribuídos por FII nacionais a RNH em território português (quando esse rendimento é auferido fora do âmbito de uma atividade comercial, industrial ou agrícola) são considerados rendimentos prediais (Categoria F) e estão sujeitos a retenção na fonte a título definitivo, à taxa especial de 28% (ou 19,6%, para residentes fiscais na Região Autónoma dos Açores).

b) Rendimentos do resgate de UPs e participações sociais (Categoria G) – os rendimentos decorrentes do resgate de UPs de FII nacionais auferidos por RNH em território português (quando esse rendimento é auferido fora do âmbito de uma atividade comercial, industrial ou agrícola), são considerados mais-valias ou menos-valias imobiliárias (Categoria G) e estão sujeitos a retenção na fonte a título definitivo, à taxa especial de 28% (ou 19,6%, para residentes fiscais na Região Autónoma dos Açores).

c) Rendimentos da transmissão onerosa de UPs e participações sociais (Categoria G) – os rendimentos decorrentes da transmissão onerosa de UPs de FII nacionais auferidos por RNH em território português (quando esse rendimento é auferido fora do âmbito de uma atividade comercial, industrial ou agrícola) são considerados mais-valias ou menos-valias imobiliárias (Categoria G) e objeto de englobamento obrigatório, encontrando-se sujeitos às taxas progressivas de IRS aplicáveis aos restantes rendimentos.

Sabia que

a) Em caso de opção pelo englobamento dos rendimentos distribuídos (Categoria F), a tributação é efetuada às taxas progressivas de IRS aplicáveis aos restantes rendimentos (contrariamente às taxas fixas de 28% ou 19,6%). Neste caso, as retenções na fonte aplicadas têm a natureza de imposto por conta. Importa notar que o exercício desta opção implica o englobamento da totalidade dos rendimentos auferidos na respetiva Categoria no ano em causa.

b) Os rendimentos auferidos por participantes ou acionistas de OIC imobiliários criados de acordo com a legislação portuguesa, decorrentes de distribuições, resgates ou liquidações beneficiam de uma exclusão parcial de tributação quando:

- O OIC seja constituído ou os seus documentos constitutivos sejam alterados até 31 de dezembro de 2025; e

- Os documentos constitutivos prevejam que o seu ativo deva ser constituído em 5% ou mais por direitos de propriedade ou outros direitos de conteúdo equivalente sobre imóveis destinados ao arrendamento ou subarrendamento habitacional ao abrigo de contratos enquadrados na promoção do arrendamento ou subarrendamento habitacional a preços acessíveis.

A exclusão de tributação varia em função da percentagem de ativos detidos pelo OIC que sejam elegíveis e destinados ao arrendamento acessível, conforme detalhe abaixo:

| Período de detenção do ativo | Exclusão de tributação | Taxa efetiva de IRS | |

| Continente e RAM | RAA | ||

| Igual ou inferior a 2 anos | 0 % | 28 % | 19,6 % |

| Superior a 2 anos e inferior a 5 anos | 10 % | 25,2 % | 17,64 % |

| Igual ou superior a 5 anos e inferior a 8 anos | 20 % | 22,4 % | 15,68 % |

| Igual ou superior a 8 anos | 30 % | 19,6 % | 13,72 % |

c) O saldo das mais-valias e menos-valias obtidas com a alienação de UPs de FII e participações sociais em SII nacionais (cujo englobamento é obrigatório), apenas é considerado em 50% do seu valor.

d) No caso de englobamento, o saldo negativo entre as mais-valias e as menos-valias, apurado num determinado ano, pode ser reportado para os 5 anos seguintes. Neste caso, esse saldo negativo poderá ser deduzido a eventuais mais-valias futuras, obtidas num prazo de 5 anos, se no ano em apreço efetuar a opção pelo englobamento. Esta dedução opera por titular de rendimentos, i.e., as perdas não se comunicam entre os elementos do agregado familiar, ainda que alguns contribuintes já tenham contestado este entendimento da Autoridade Tributária.

Preenchimento da Declaração de IRS

O preenchimento da declaração anual de IRS depende da categoria de rendimentos obtidos, i.e., Categoria F (no caso de rendimentos distribuídos pelo FII ou SII nacional) e Categoria G (no caso de rendimentos de mais-valias).

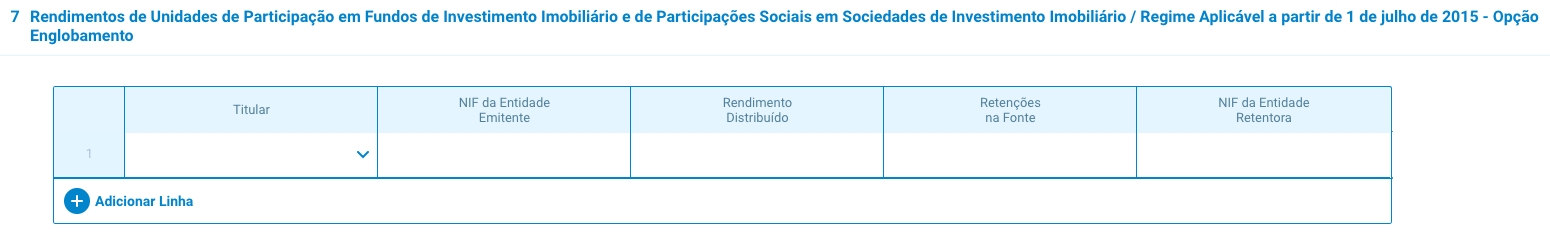

a) Rendimentos distribuídos - Apenas existe obrigação de reporte na declaração anual de IRS em caso de opção pelo englobamento destes rendimentos. Neste caso, os respetivos valores deverão ser reportados no Quadro 7 do Anexo F (Rendimentos Prediais), conforme imagem abaixo:

Neste quadro, deverá ser reportada a informação referente ao NIF do FII ou SII nacional a que respeitam as UPs ou participações sociais, ao montante bruto dos rendimentos distribuídos, às importâncias retidas na fonte no momento da distribuição dos rendimentos, e ao NIF da entidade que efetuou a retenção na fonte do imposto.

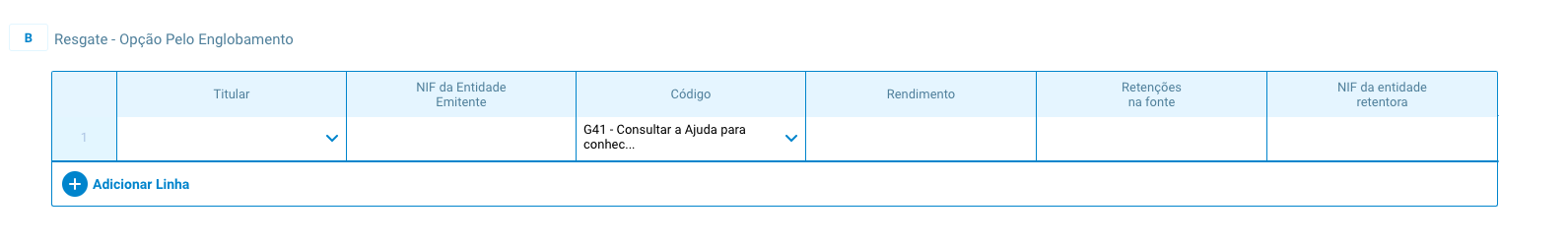

b) Mais-valias e menos-valias decorrentes de operações de resgate de UPs e participações sociais - Apenas existe obrigação de reporte na declaração anual de IRS em caso de opção pelo englobamento destes rendimentos. Neste caso, os respetivos valores deverão ser reportados no Quadro 11 B do Anexo G (Mais-valias e outros incrementos patrimoniais), através do Código G41, conforme imagem abaixo:

Neste quadro, além do tipo de operação em causa (Código G41), deverá ser reportada a informação referente ao NIF do FII ou SII nacional, ao montante dos rendimentos sujeitos a tributação, às importâncias retidas na fonte aquando do resgate das UPs, e ao NIF da entidade que efetuou a retenção na fonte do imposto.

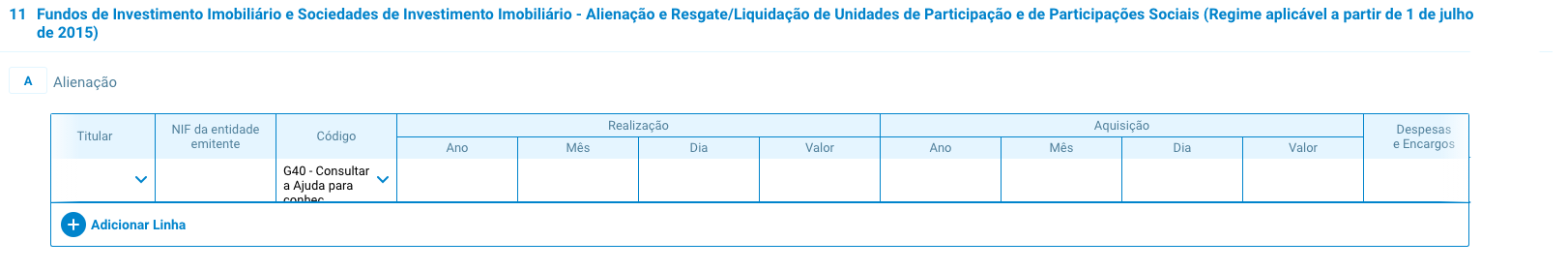

c) Mais-valias e menos-valias decorrentes da transmissão onerosa de UPs e participações sociais - Nesta situação, as mais-valias e menos-valias obtidas por via da transmissão onerosa das UPs são de comunicação e englobamento obrigatórios, devendo o respetivo reporte ser feito no Quadro 11 A do Anexo G (Mais-valias e outros incrementos patrimoniais), com o Código G40, conforme imagem abaixo:

Neste quadro, além do tipo de operação em causa (Código G40), deverá ser reportada a informação referente ao NIF do FII ou SII nacional, à data e valor de realização e aquisição, e ao montante das despesas necessárias e efetivamente praticadas inerentes à aquisição e alienação das UPs ou participações sociais.

Veja como preencher passo a passo

Perceber as contas do IRS

Explicamos com exemplos práticos como funciona a tributação dos rendimentos dos vários produtos.

Fundos de investimento imobiliário nacionais

Os fundos de investimento imobiliário nacionais oferecem uma fiscalidade mais vantajosa face aos fundos de investimento mobiliário nacionais?

Para os investidores que procuram diversificar as suas poupanças pelo mercado imobiliário, os fundos de investimento imobiliário são uma alternativa à compra direta de imóveis. Isto porque, por via de um investimento inferior ao que teriam de fazer para comprar um qualquer imóvel, podem adquirir unidades de participação de um destes fundos e ganhar exposição a um portefólio imobiliário diversificado de terrenos, apartamentos, moradias, lojas, centros comerciais e outros imóveis.

Tal como sucede nos fundos de investimento mobiliário nacionais, também nos fundos de investimento imobiliário nacionais a tributação sobre as mais-valias é aplicada à saída, isto é, no resgate das unidades de participação do fundo, de forma direta pelo intermediário financeiro pela aplicação de uma taxa de 28%. Caso o fundo proceda à distribuição de rendimentos, também esses montantes são sujeitos a retenção na fonte à taxa de 28%.

Mais-valias

Taxa de IRS de 28%

- Mais-valia ilíquida: 20.000 € x 10% = 2.000 €

- Taxa de IRS: 28%

- IRS (Retenção na fonte): 2.000 € x 28% = 560 €

- Mais-valia líquida: 2.000 € - 560 € = 1.440 €

Há quatro anos, o Peter investiu 20.000 euros num fundo de investimento imobiliário nacional. Em 2020, o Peter tomou a decisão de resgatar as unidades de participação do fundo, encaixando um ganho global de 10%, o equivalente a 2.000 euros. Após a retenção na fonte de IRS, à taxa liberatória de 28%, no valor de 560 euros, o Peter obteve uma mais-valia líquida de imposto de 1.440 euros.

Fundos de Investimento estrangeiros (FIE)

Incluindo Exchange Traded Funds

Tratamento Fiscal

a) Rendimentos distribuídos (Categoria E) – os rendimentos distribuídos por FIE a RNH em território português (quando esse rendimento é auferido fora do âmbito de uma atividade comercial, industrial ou agrícola) são considerados rendimentos de capitais (Categoria E) e estão isentos de tributação em Portugal, desde que possam ser tributados no País da Fonte (nos termos da Convenção para evitar a Dupla Tributação celebrada com Portugal ou nos termos da Convenção Modelo da OCDE) ou sujeitos a tributação à taxa de 28% (ou 19,6%, para residentes fiscais na Região Autónoma dos Açores) ou 35%.

b) Rendimentos de resgate e transmissão onerosa de UPs (Categoria G) – os rendimentos decorrentes do resgate e transmissão onerosa de UPs, auferidos por RNH em território português (quando esse rendimento é auferido fora do âmbito de uma atividade comercial, industrial ou agrícola), são considerados mais-valias ou menos-valias mobiliárias (Categoria G) e estão isentos de tributação em Portugal, desde que possam ser tributados no País da Fonte (nos termos da Convenção para evitar a Dupla Tributação celebrada com Portugal ou nos termos da Convenção Modelo da OCDE) ou sujeitos a tributação à taxa de 28% (ou 19,6%, para residentes fiscais na Região Autónoma dos Açores) ou 35%.

As mais e as menos-valias decorrentes de valores mobiliários admitidos à negociação ou partes de organismos de investimento coletivo abertos podem beneficiar de uma exclusão parcial de tributação, em função do período de detenção do ativo, conforme detalhe abaixo:

| Período de detenção do ativo | Exclusão de tributação | Taxa efetiva de IRS | |

| Continente e RAM | RAA | ||

| Igual ou inferior a 2 anos | 0 % | 28 % | 19,6 % |

| Superior a 2 anos e inferior a 5 anos | 10 % | 25,2 % | 17,64 % |

| Igual ou superior a 5 anos e inferior a 8 anos | 20 % | 22,4 % | 15,68 % |

| Igual ou superior a 8 anos | 30 % | 19,6 % | 13,72 % |

Estão excluídas do âmbito de aplicação deste novo regime algumas realidades, tais como, os ganhos decorrentes de operações warrants autónomos, instrumentos financeiros derivados, certificados e criptoativos.

Algumas operações, como é o caso dos resgates de unidades de participação em fundos de investimento, ficam excluídas do âmbito de aplicação do regime, caso o emitente esteja domiciliado num “paraíso fiscal”.

O saldo positivo entre as mais e menos-valias decorrentes da alienação onerosa de partes sociais e outros valores mobiliários passou a ser obrigatoriamente englobado sempre que, cumulativamente, se verifiquem os seguintes pressupostos:

Os ativos em causa tenham sido detidos por um período inferior a 365 dias;

O rendimento coletável do sujeito passivo, incluindo o saldo das referidas mais e menos-valias, seja igual ou superior a 80.000€, para 2024.

Esta regra aplica-se igualmente ao saldo entre as mais e menos-valias que se encontram sujeitas à taxa agravada de 35% (país, território ou região sujeitos a um regime fiscal claramente mais favorável).

Sabia que

a) Em caso de opção pelo englobamento destes rendimentos, a tributação é efetuada às taxas progressivas de IRS aplicáveis aos restantes rendimentos (contrariamente às taxas fixas de 28% ou 19,6%). Neste caso, a retenção na fonte aplicada tem a natureza de imposto por conta. O exercício desta opção implica o englobamento da totalidade dos rendimentos auferidos na respetiva Categoria no ano em causa.

b) O saldo negativo entre as mais-valias e as menos-valias, apurado num determinado ano, pode ser reportado para os 5 anos seguintes quando se opte pelo seu englobamento. Ao exercer esta opção, o contribuinte poderá deduzir esse saldo negativo a eventuais mais-valias futuras, obtidas num prazo de 5 anos (desde que, no ano em causa, efetue igualmente a opção pelo englobamento). Esta dedução opera por titular de rendimentos, i.e., as perdas não se comunicam entre os elementos do agregado familiar, ainda que alguns contribuintes já tenham contestado este entendimento da Autoridade Tributária.

c) Os rendimentos obtidos no estrangeiro poderão ser sujeitos a tributação no país da fonte. Nesse caso, em Portugal, poderá ser solicitado um crédito pelo imposto pago no estrangeiro, i.e., à taxa de 28% aplicada em Portugal, poderá ser deduzido o imposto pago no país estrangeiro (até ao limite da taxa prevista numa convenção para evitar a dupla tributação ou, por inexistência desta, até ao limite do imposto devido em Portugal).

d) Os países, territórios ou regiões sujeitas a um regime fiscal claramente mais favorável constam de lista aprovada pela Portaria n.º 150/2004, de 13 de fevereiro (https://www.pwc.pt/pt/pwcinforfisco/guia-fiscal/2024/regimes-tributacao-privilegiada.html).

e) Não é claro, à data, se o saldo positivo decorrente de mais e menos-valias de “curto prazo” e o saldo negativo decorrente de mais e menos-valias de “longo prazo”, ou vice-versa, se compensam mutuamente nos casos em que não seja exercida a opção pelo englobamento destas últimas.

Preenchimento da Declaração de IRS

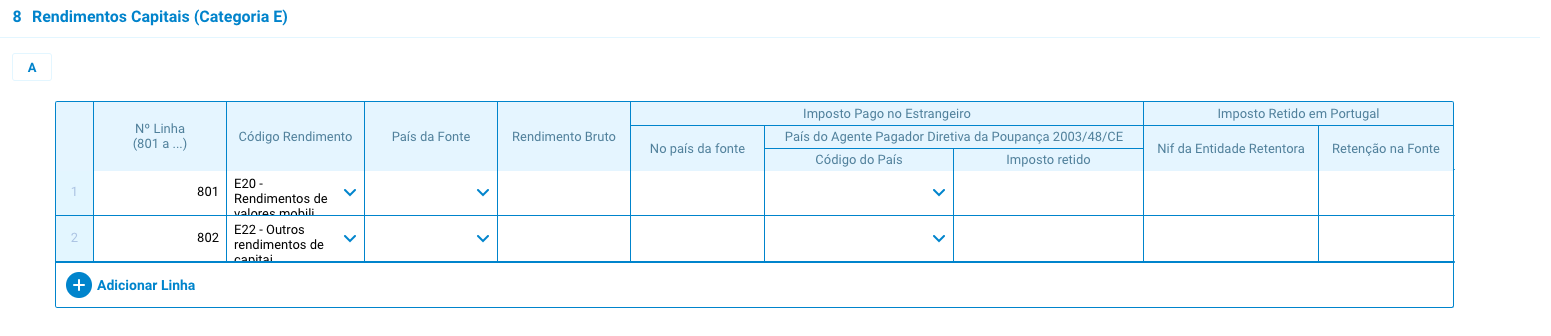

Rendimentos distribuídos - Os rendimentos distribuídos por FIE deverão ser obrigatoriamente reportados na declaração anual de IRS, independentemente de se optar ou não pelo seu englobamento, no Quadro 8 A do Anexo J (Rendimentos obtidos no estrangeiro), através do Código E20/E22 (consoante tenha ocorrido ou não retenção na fonte em Portugal), conforme imagem abaixo:

Neste quadro, além da natureza do rendimento, deverá ser reportada a informação referente ao país da fonte dos rendimentos, ao montante bruto dos rendimentos, ao montante de imposto pago no país da fonte, ao código do país que efetuou a retenção na fonte e respetivo montante de imposto retido, ao NIF português da entidade que procedeu à retenção na fonte e respetivo montante de imposto retido, se aplicável.

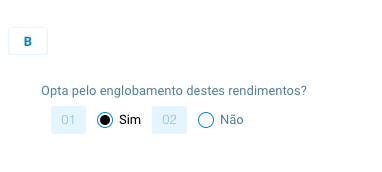

Adicionalmente, deverá ser indicado no Quadro 8 B a opção (ou a não opção) pelo englobamento destes rendimentos, conforme imagem abaixo:

De forma a solicitar a isenção dos rendimentos de fonte estrangeira, na declaração anual de IRS, deverá ser incluído o Anexo L, no qual deverá ser selecionado o “método de isenção”.

Veja como preencher passo a passo

Perceber as contas do IRS

Explicamos com exemplos práticos como funciona a tributação dos rendimentos dos vários produtos.

Fundos de investimento estrangeiros

Tenho de declarar os ganhos realizados em fundos de investimento estrangeiros?

A melhor forma de alcançar uma carteira de investimento diversificada é através do investimento em unidades de participação de fundos de investimento. Através destes instrumentos financeiros, onde se incluem os fundos de investimento estrangeiros (FIE), os investidores têm, desde logo, acesso a uma gestão profissional e especializada, pois toda a seleção de ativos é feita por um gestor; e depois conseguem alcançar uma exposição suficientemente abrangente a diferentes tipos de ativos financeiros e mercados, reduzindo assim o risco do investimento.

A fiscalidade dos fundos de investimento estrangeiros é diferente da praticada nos fundos nacionais. Tanto as mais-valias que sejam geradas pela alienação das unidades de participação dos fundos de investimento estrangeiros como todos os rendimentos que estes possam distribuir estão isentos de tributação em Portugal, desde que possam ser tributados no país da fonte, no âmbito de uma convenção para evitar a dupla tributação celebrada entre Portugal e 91 países. Contudo, o saldo positivo apurado pela diferença entre as mais e menos-valias a 31 de dezembro de cada ano com a venda de fundos de investimento e de outros ativos financeiros (nacionais e estrangeiros), está sujeito a tributação autónoma, à taxa especial de 28%.

Mais-valias

- Mais-valia ilíquida: 5.000 € x 50% = 2.500 €

- Taxa de IRS: 28%

- IRS: 2.500 € x 28% = 700 €

- Mais-valia líquida: 2.500 € - 700 € = 1.800 €

Em 2016, o Craig investiu 5.000 euros num fundo de investimento mobiliário estrangeiro de ações. Após uma valorização global de 50% do fundo, o Craig vendeu as unidades de participação que detinha do fundo. Este investimento valeu-lhe uma mais-valia de 2.500 euros, que terá de ser reportada na declaração de IRS de 2020, para efeitos de tributação autónoma, à taxa especial de 28%, no valor de 700 euros, que se traduz numa mais-valia líquida de 1.800 euros.