Note Estruturada - PRIIP

Barclays RA Euribor 3M

- Subscrição até 20 de dezembro de 2024

- Montante mínimo: 1.000€

Este produto não é simples e a sua compreensão poderá ser difícil.

| PRODUTOR DO PRIIP | Barclays Bank PLC (https://derivatives.cib.barclays), parte de The Barclays Group. O produtor do PRIIP é também o emissor do produto. |

|---|---|

| AUTORIDADE COMPETENTE DO PRODUTOR DO PRIIP |

U.K. Prudential Regulation Authority (Autoridade de Regulação Prudencial) |

| COMERCIALIZADOR E RESPONSÁVEL PELA PUBLICIDADE | NOVO BANCO, S.A. registado junto da CMVM com o número 362 |

| ISIN | XS2897726183 |

| MONTANTE MÍNIMO | 1.000€ |

| PRAZO | 1 ano |

| DATA DE EMISSÃO | 30/12/2024 |

| Determinação do Rendimento | Trimestralmente, é pago um cupão, se: Por cada dia útil em que a Euribor 3 meses fixar entre 2,35% e 3,50%, a taxa de cupão é 3% p.a.* Por cada dia útil em que a Euribor 3 meses fixar abaixo de 2,35% ou acima de 3,50%, a taxa de cupão é 0% p.a.* A taxa de cupão calculada para cada trimestre, depende, desta forma, do número de dias úteis em que a Euribor 3 meses fixou entre 2,35% e 3,50%. A taxa de cupão máxima é 3% p.a.* e a taxa de cupão mínima é 0% p.a.* A Euribor 3 meses é observada todos os dias úteis, até 5 dias úteis antes do final do período de juros. A fórmula para cálculo do cupão é a seguinte: 3% x n/N Em que: n = número de dias úteis em que a Euribor3M está dentro do intervalo [2,35% ; 3,50%] N = número total de dias úteis Por exemplo, num período de juros, em que 65 dias foram úteis e em que a Euribor 3M fixou 52 dias úteis dentro do intervalo 2,35% a 3,50%, o cupão a pagar será de 3% * 52/65 = 2,40%. *p.a. (por ano) |

| Ativo subjacente | Taxa de juro de referência 3M EURIBOR |

| Cenários favorável e de stress e perda máxima potencial | Os cenários de desempenho apresentam uma indicação de alguns dos resultados possíveis com base nos desempenhos recentes. Para o período de detenção recomendado (1 ano), em qualquer cenário de desempenho o retorno médio anual é positivo. Os cenários moderado e favorável apresentam um retorno médio anual positivo de 3,02%. No cenário de stress o retorno médio anual é 0,42%. No cenário desfavorável o retorno médio anual é 2,59%. A proteção de 100% do capital contra o comportamento futuro do mercado não é aplicável se houver resgate do investimento antes do vencimento. |

| Tipo de investidor não profissional ao qual se destina | Investidor Elementar. Investidor que compreenda que a proteção de capital só se aplica na data de vencimento, podendo receber menos do que o valor da proteção de capital (100%), caso o produto seja vendido antecipadamente. Investidor que compreenda e aceite o risco do emitente ou do garante poderem não pagar ou não cumprir as suas obrigações contratuais, podendo acomodar uma perda total do seu investimento e de qualquer retorno potencial. Nível de tolerância ao risco consistente com o indicador sumário de risco indicado no DIF, mas que face à liquidez diária, está disposto a aceitar flutuações de preços. Investidores que pretendem rendimento e/ou proteção total do valor nominal do produto, sujeito à capacidade de pagar do emitente, tenham a expectativa de que a flutuação dos ativos subjacentes se comporte de maneira a gerar um retorno favorável, tenham um horizonte de investimento igual ao período de detenção recomendado (investimento de muito curto prazo, ou seja, 1 ano.). Este produto não é dirigido a clientes que não aceitem risco de crédito do emitente (Barclays Bank PLC). |

| Riscos do Investimento | O produto apresenta diferentes tipos de risco, como risco de perda de capital, risco de liquidez, risco de retorno e risco de crédito do emitente, descritos no Documento de Informação Fundamental, na secção “Quais são os riscos e qual poderá ser o meu retorno?”. |

Barclays RA Euribor 3M

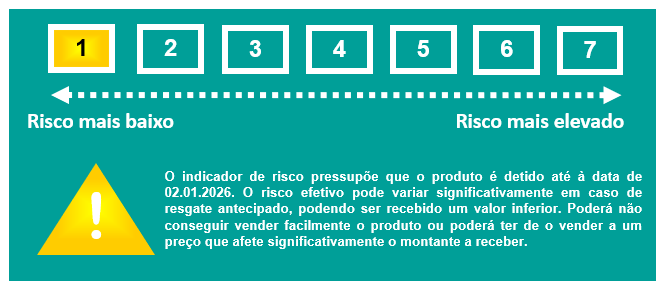

Indicador sumário de risco

O indicador sumário de risco constitui uma orientação sobre o nível de risco deste produto quando comparado com outros produtos. Mostra a probabilidade de o produto sofrer perdas financeiras no futuro, em virtude de flutuações dos mercados ou incapacidade do emitente pagar a retribuição.

O emitente classifica este produto na categoria 1 numa escala de 1 a 7 que corresponde à categoria de risco mais baixa. Este indicador classifica as possíveis perdas resultantes de condições futuras do ativo subjacente num nível muito baixo e o potencial para o emitente ser incapaz de pagar os montantes devidos como muito improvável.

O Documento de Informação Fundamental atualizado está disponível online em derivatives.cib.barclays. O DIF pode ainda ser consultado na página de Produtos Estruturados em www.novobanco.pt ou nas agências do NOVO BANCO S.A., nos quais estão igualmente disponíveis o Documento de Informação Adicional do produto, e o Resumo das Condições Finais.

.jpg/_jcr_content/renditions/cq5dam.thumbnail.48.48.png)